Venturekapital ser ud til at være i fuld udbredelse men er det for meget snart?

Her er nogle faktorer, der bidrager til det nuværende boom i VC-finansiering:

1. Lave renter:

Federal Reserves beslutning om at holde renterne lave har skabt et miljø, hvor investorer søger højere afkast på deres investeringer. VC-investeringer giver mulighed for betydelige afkast, hvilket gør dem til en attraktiv mulighed sammenlignet med traditionelle renteinvesteringer.

2. Overflod af kapital:

Institutionelle investorer, såsom pensionsfonde og universitetsfonde, har i stigende grad allokeret en del af deres porteføljer til VC-investeringer i søgen efter højere afkast. Denne kapitaltilstrømning har bidraget til den samlede vækst på VC-markedet.

3. Rise of Tech Companies:

Den hurtige vækst i teknologidrevne industrier har skabt adskillige investeringsmuligheder for VC-virksomheder. Den digitale transformation på tværs af forskellige sektorer har sat skub i efterspørgslen efter innovative løsninger, hvilket driver VC-investeringer på områder som software, kunstig intelligens og bioteknologi.

4. Global udvidelse:

VC-virksomheder udvider deres rækkevidde ud over traditionelle hubs som Silicon Valley og investerer i startups i nye teknologihubs rundt om i verden. Denne globalisering af VC-aktivitet har yderligere øget konkurrencen om lovende investeringsmuligheder.

Mens det nuværende VC-boom giver betydelige muligheder for iværksættere og investorer, er der bekymring for, at det kan være uholdbart i det lange løb:

1. Potentiel overvurdering:

Stigningen i VC-finansiering har ført til højere opstartsvurderinger, som måske ikke altid afspejler den sande underliggende værdi af virksomhederne. Denne overvurdering kan resultere i en korrektion, hvis investorerne revurderer deres værdiansættelser i fremtiden.

2. Overfyldt marked:

Med flere investorer på vej ind i VC-området, er konkurrencen om attraktive investeringsmuligheder blevet intensiveret. Dette kan føre til en situation, hvor der er for mange investorer, der jagter for få kvalitetsaftaler.

3. Risiko for bobler:

Overophedede markeder kan føre til bobler, hvor aktivpriserne bliver oppustede og koblet fra deres fundamentale forhold. En korrektion på VC-markedet kan få betydelige konsekvenser for startups og investorer.

4. Investorforventninger:

VC-investorer forventer typisk høje afkast på deres investeringer, hvilket kan lægge pres på startups for at levere hurtig vækst og rentabilitet. Dette pres kan føre til uholdbar forretningspraksis eller endda markedsexits uden væsentlig værdiskabelse.

For at afbøde disse risici er det vigtigt for VC-virksomheder og iværksættere at opretholde en afbalanceret og disciplineret tilgang til investeringer og forretningsvækst. Realistiske værdiansættelser, streng due diligence og fokus på bæredygtige forretningsmodeller vil bidrage til at sikre, at det nuværende VC-boom forbliver en drivkraft for innovation og langsigtet økonomisk vækst.

Varme artikler

Varme artikler

-

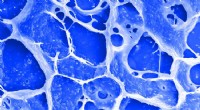

Spraybar gel kan hjælpe kroppen med at bekæmpe kræft efter operationenEt scanningselektronmikroskopbillede af en gel udviklet af UCLA-forskere, der kunne hjælpe med at forhindre kræft i at gentage sig efter operationen. Kredit:University of California, Los Angeles M

Spraybar gel kan hjælpe kroppen med at bekæmpe kræft efter operationenEt scanningselektronmikroskopbillede af en gel udviklet af UCLA-forskere, der kunne hjælpe med at forhindre kræft i at gentage sig efter operationen. Kredit:University of California, Los Angeles M -

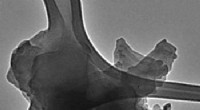

Du er ikke så hård, h-BNEn flage af funktionaliseret hexagonal bornitrid skabt på Rice, set under et transmissionselektronmikroskop. Kredit:Angel Martí Group Hexagonal bornitrid er sejt, men Rice University-forskere gør

Du er ikke så hård, h-BNEn flage af funktionaliseret hexagonal bornitrid skabt på Rice, set under et transmissionselektronmikroskop. Kredit:Angel Martí Group Hexagonal bornitrid er sejt, men Rice University-forskere gør -

Et kæmpe skridt mod masseproduktion af grafenDenne grafik repræsenterer et atomtyndt ark grafen, en form for kulstof, der kan erstatte silicium i fremtidens elektroniske enheder. Forskere har udviklet en simpel fremstillingsmetode, der kunne til

Et kæmpe skridt mod masseproduktion af grafenDenne grafik repræsenterer et atomtyndt ark grafen, en form for kulstof, der kan erstatte silicium i fremtidens elektroniske enheder. Forskere har udviklet en simpel fremstillingsmetode, der kunne til -

Forskere justerer stammen i grafentrommeskinner for at skabe kvanteprikkerDette er en illustration af deformationen af et grafentromlehoved i mikronstørrelse fra de konkurrerende kræfter fra en STM-sondespids og bagudgangselektrode. Belastningen i grafenmembranen skaber p

Forskere justerer stammen i grafentrommeskinner for at skabe kvanteprikkerDette er en illustration af deformationen af et grafentromlehoved i mikronstørrelse fra de konkurrerende kræfter fra en STM-sondespids og bagudgangselektrode. Belastningen i grafenmembranen skaber p