Har du handlet kryptovaluta i 2021? Sådan griber du skatter an

På dette arkivfoto den 9. februar 2021 vises Bitcoin-logoet på skærmen i en pengeautomat med kryptovaluta i Salem, N.H. Alternativ finansiering har fanget investorers opmærksomhed i hele USA. Efterhånden som skattesæsonen 2022 nærmer sig, vil handlende, der er nye inden for cryptocurrency-beskatning vil skulle kæmpe med IRS' regler for indberetning af skattepligtige begivenheder. Kredit:AP Photo/Charles Krupa, File

Professionelle har et stort råd til dem, der handlede cryptocurrency for første gang sidste år:Tag din skatteforberedelse alvorligt.

IRS har zoomet ind på cryptocurrency-rapportering med stigende interesse i de seneste år. Og den sidste ting, du ønsker, er at tabe penge og tid på at afstemme dit skattepligt, siger Douglas Boneparth, en New York City-baseret certificeret finansiel planlægger.

Så efterhånden som skattesæsonen er i fuld gang, er her en hurtig guide til, hvilken cryptocurrency-aktivitet der skal rapporteres, hvordan den generelt beskattes, og de bedste måder at forberede sig på.

HVAD SKAL DU RAPPORTERE TIL SKAT

IRS behandler virtuelle valutaer som ejendom, hvilket betyder, at de beskattes på samme måde som aktier. Hvis alt, hvad du gjorde, var at købe kryptovaluta med amerikanske dollars, og disse aktiver har stået urørt i en børs eller din kryptovaluta-pung, skulle du ikke skulle bekymre dig om at rapportere til IRS i år.

Rapportering er påkrævet, når visse begivenheder spiller ind, oftest:

— Handel med en kryptovaluta for en anden.

— Salg af cryptocurrency for fiat-dollars (statsudstedt valuta).

— Brug af cryptocurrency til at købe varer eller tjenester (f.eks. betaling for en kop kaffe med cryptocurrency).

En kritisk sondring at lave er, at udløsning af en skattepligtig begivenhed ikke nødvendigvis betyder, at du skylder skat, siger Andrew Gordon, en Illinois-baseret statsautoriseret revisor og skatteadvokat. Bare fordi du skal rapportere en transaktion, betyder det ikke, at du ender med at skylde IRS for det.

HVORDAN BESKATTES CRYPTOCURRENCY

Hver gang du sælger et aktiv med fortjeneste, kan din resulterende gevinst være underlagt kapitalgevinstbeskatning. For at bestemme din nøjagtige gevinst eller tab skal du bruge den dato, hvor du erhvervede kryptovalutaen; den dato, hvor du solgte, byttede eller på anden måde bortskaffede det; og omkostningsgrundlaget (det beløb, du har betalt plus transaktionsgebyrer).

Gevinster beskattes derefter med enten kort- eller langsigtet sats, afhængigt af hvor længe du har haft aktivet. Kortsigtede gevinster for aktiver, der besiddes mindre end et år, beskattes som almindelig indkomst, mens langsigtede gevinster for aktiver, der besiddes mere end et år, generelt beskattes med 0 %, 15 % eller 20 %, afhængigt af din skattepligtige indkomst og arkiveringsstatus .

Lad os for eksempel sige, at du købte en kryptovaluta for 2.000 USD i januar 2021 og solgte den to måneder senere for 5.000 USD. Den kursgevinst på 3.000 USD vil være underlagt den kortsigtede kursgevinst.

Når du har beregnet dine gevinster og tab på formular 8949, skal du rapportere dem på skema D i formular 1040.

SÅDAN FORBEREDES DU

1. VÆR ÆRLIG

Hvis du udelader oplysninger om dine skatter, er der risiko for bøder, gebyrer og i alvorlige tilfælde endda skatteunddragelse. Og med revisionen af Form 1040, som nu indeholder et direkte ja-eller-nej-spørgsmål om, hvorvidt du har modtaget, solgt, byttet eller bortskaffet kryptovaluta, signalerer IRS, at de, der undlader at rapportere, ikke vil være i stand til at foregive uvidenhed , siger Gordon.

2. FÅ ORDEN DINE OPTAGELSER

Kryptovalutaudvekslinger vil ikke være forpligtet til at sende skatteydernes 1099-B-formularer, også kendt som skatterapporteringsoversigter, før skatteåret 2023. Så byrden påhviler handlende at føre nøjagtige optegnelser over deres transaktioner. Mange børser, såsom Coinbase, giver dig mulighed for at downloade din handelshistorik, hvilket kan gøre det lettere for dig, skattesoftware eller en skatteformidler at beregne gevinster og tab. Hvis du har foretaget handler uden for børsen, skal du muligvis afsætte lidt ekstra tid til at grave.

3. OVERVEJ AT BRUGE SPORINGSVÆRKTØJER

Det vil sandsynligvis ikke være svært at rapportere en enkelt handel på én børs. Men en "typisk skatteyder har tre til fem tegnebøger og børser," ifølge Shehan Chandrasekera, CPA og chef for skattestrategi for CoinTracker. Dette gør det sværere at afstemme omkostningsgrundlag på tværs af forskellige platforme. Hvis du er en aktiv erhvervsdrivende, kan det give mening at investere i software, der kan hjælpe med at spore dine transaktioner.

4. LEJ EN PROFESSIONEL

Hvis din skattesituation er kompleks, så overvej at arbejde med en cryptocurrency-kyndig skatteekspert. De kan guide dig gennem de forskellige regnskabsstrategier, som IRS tillader for at afstemme dine gevinster og tab, og hjælpe med at bestemme, hvilken der giver mest mening for dig.

5. FÅ TAB TIL AT VÆRE TIL DIN Favør

Hvis du ikke benyttede dig af skatteminimeringsstrategier sidste år - såsom indsamling af skattetab, gaver eller donering - men du realiserede tab, har du stadig en chance for at sænke din skatteregning. Ligesom med aktier, hvis du solgte en valuta til en lavere værdi end hvad du betalte for den, kan du muligvis trække op til $3.000 af disse tab på dine skatter.

Varme artikler

Varme artikler

-

Anbefaling til kryptografisk nøglegenereringKredit:CC0 Public Domain Kryptografi bruges ofte i informationsteknologiske sikkerhedsmiljøer til at beskytte følsomme, data af høj værdi, der kan blive kompromitteret under transmission eller und

Anbefaling til kryptografisk nøglegenereringKredit:CC0 Public Domain Kryptografi bruges ofte i informationsteknologiske sikkerhedsmiljøer til at beskytte følsomme, data af høj værdi, der kan blive kompromitteret under transmission eller und -

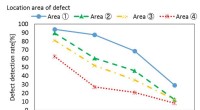

Virkning af snavsede inspektionsflader på nøjagtigheden af visuel inspektionForholdet mellem snavsniveauer på inspektionsoverfladen og defekte steder. Kredit:University of Electro-Communications At levere produkter af høj kvalitet til markedet, visuel inspektion af mennes

Virkning af snavsede inspektionsflader på nøjagtigheden af visuel inspektionForholdet mellem snavsniveauer på inspektionsoverfladen og defekte steder. Kredit:University of Electro-Communications At levere produkter af høj kvalitet til markedet, visuel inspektion af mennes -

Energilagringsprojekt i Utah beskrevet som verdens største af sin artKredit:CC0 Public Domain Mitsubishi Hitachi Power Systems (MHPS) annoncerede et ambitiøst energilagringsprojekt for at udvikle, hvad det hævder vil være verdens største energilagringsprojekt af si

Energilagringsprojekt i Utah beskrevet som verdens største af sin artKredit:CC0 Public Domain Mitsubishi Hitachi Power Systems (MHPS) annoncerede et ambitiøst energilagringsprojekt for at udvikle, hvad det hævder vil være verdens største energilagringsprojekt af si -

Lækket rapport viser, at FN har lidt et hackI denne 18. juni, 2014, filfotoflag flag uden for FN -bygningen i Wien, Østrig. Et internt fortroligt dokument fra FN, lækket til The New Humanitarian og set af Associated Press, siger, at snesevis af

Lækket rapport viser, at FN har lidt et hackI denne 18. juni, 2014, filfotoflag flag uden for FN -bygningen i Wien, Østrig. Et internt fortroligt dokument fra FN, lækket til The New Humanitarian og set af Associated Press, siger, at snesevis af

- Tænkte længe stille på grund af is, undersøgelse viser, at Øst -Antarktis er seismisk aktiv

- At studere topkvarker ved høje og knap så høje energier

- Ny flamme antænder nær LA, da voldsomme skovbrande i Californien raser

- Forskere identificerer nye forbindelser til behandling af RSV, Zika virus

- Nyheder avanceret laserteknologi, der kommer under din hud

- Rossby-bølger påvirker vores vejr og tidevand, men hvad er de?