Socialt ansvarlig investering kan være som at søge efter fjols guld

Mange virksomheder hævder, at de er socialt og miljømæssigt ansvarlige og tiltrækker investorer, der værdsætter stærke virksomheders miljømæssige, sociale og forvaltningsmæssige politikker. Men er det sandt? Kredit:Takaharu Sawa/Unsplash

Investorer presser virksomheder til at udvikle miljøplaner, overveje de sociale konsekvenser af deres operationer og forbedre integriteten af, hvordan de styres for at sikre, at kvinder, arbejdere og alle interessenter er retfærdigt repræsenteret.

Med andre ord, miljø, sociale politikker og styringspolitikker — forkortet ESG — er nu vigtige forretningsmæssige overvejelser.

ESG-tilhængere hævder, at når virksomheder lægger vægt på at reducere deres CO2-fodaftryk, lægger vægt på ledelse af arbejdspladsen eller forbedring af bestyrelsens mangfoldighed, de gør en god forretning, der vil generere større langsigtede økonomiske afkast til deres investorer.

ESG-investorer baserer deres mål på at opnå konkurrencedygtige finansielle afkast sammen med en eller flere af følgende:

- Troen på, at ESG-principper kan hjælpe virksomheder med at bidrage til investeringsafkast gennem langsigtet værdiskabelse.

- Deres værdier stemmer overens med de investeringer, de har. For eksempel, dem med stærke holdninger mod atomenergi vil ikke investere i nogen minedrift eller forsyningsselskaber involveret i atomkraft.

- Investeringer bør have en positiv indvirkning på verden. For at udvide det foregående eksempel, en ESG-investor ville købe aktier i grønne energiselskaber, i sidste ende ønsker at se disse virksomheder erstatte kulstofbaserede energikilder.

Hvor succesfulde er ESG-investorer?

Hvis ESG-projekter påvirker virksomhedens resultater, så er det naturligt, at de skal være med til at drive økonomisk afkast. Mange akademiske og industristudier har undersøgt dette, imidlertid, og der er ingen afgørende beviser for, at ESG-investering fører til overlegne afkast for investorer.

Der er, imidlertid, bevis for, at ESG-aktieporteføljer bruger negative skærmbilleder (f.eks. ved at eliminere tvivlsomme virksomheder som tobaksproducenter eller våbenproducenter) giver lavere afkast.

Finansteori viser, at en veldiversificeret portefølje reducerer risikoen uden at påvirke afkastet. Eliminering af lagre, især hele industrier, fra en portefølje fører til en mindre diversificeret portefølje og derfor højere risici med samme afkast, eller lavere afkast med samme risiko. Der er også beviser for, at moralsk tvivlsomme virksomheder, frasolgt af ESG-investorer, se deres aktiekurser i begyndelsen falde, men opnå højere afkast for deres ikke-ESG-investorer fremadrettet.

Undersøgelser tyder også på, at aktiekurserne ikke fuldt ud afspejler værdien af immaterielle aktiver, som omfatter bæredygtighedsinitiativer. I dette tilfælde, ESG-investorer, der identificerer sådanne immaterielle aktiver og køber disse undervurderede aktier, bør logisk nok opnå overlegne afkast, når markedet anerkender aktiens sande værdi og effektivt værdiansætter disse aktiver i virksomhedens aktiekurs. Forskning peger på, at dette sker til en vis grad.

Sådan bestemmes ESG-mål

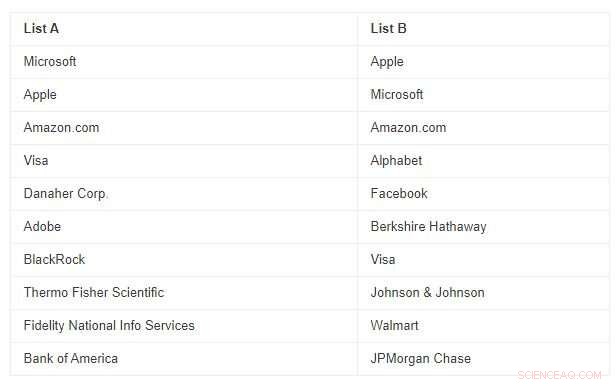

Der er bekymring i investeringsmiljøet, at der ikke er nogen standarddefinition af, hvad der omfatter ESG-mål. Tag sagen nedenfor. Der er to lister, med data fra Capital IQ. Den ene er de 10 største investeringer i et stort, etableret amerikansk ESG investeringsforening, mens den anden er de 10 største virksomheder i S&P 500-indekset. Hvilken liste, A eller B, repræsenterer ESG-fonden?

Liste AList BMicrosoftAppleAppleMicrosoftAmazon.comAmazon.comVisaAlphabetDanaher Corp.FacebookAdobeBerkshire HathawayBlackRockVisaThermo Fisher ScientificJohnson &JohnsonFidelity National Info ServicesWalmartBank of AmericaJPMorgan Chase

Du kan tilgive dig selv, hvis du havde svært ved at vælge den rigtige liste. Det er liste A.

Fire af ESG-investeringsfondens top 10-beholdninger er de samme som S&P 500-indeksets top 10-beholdninger. I et andet eksempel, en veletableret canadisk ESG-fond inkluderer Suncor Energy, den største oliesandsproducent, som en af dets topinvesteringer.

Velkendte finansielle servicevirksomheder som MSCI, S&P Global og FTSE Russell vurderer virksomheder for deres håndtering af ESG-spørgsmål. Det er big business. Porteføljeforvaltere bruger derefter disse vurderinger til at identificere, hvilke virksomheder der bør overvejes til deres ESG-porteføljer.

I 2018, MSCI rangerede elbilproducenten Tesla som nr. 1 i ESG for bilproducenter, mens FTSE Russell rangerede Tesla sidst på sine ESG auto ratings. Dette er et eksempel på, hvor subjektive disse vurderinger er. Det åbenlyse problem er, at det efterlader investorerne i mørket om, hvorvidt Tesla i virkeligheden er en ESG-positiv virksomhed.

For nylig, US Securities Exchange Commission meddelte, at de har iværksat en undersøgelse og "... ønsker at vide, om pengeforvaltere engagerer sig i falsk reklame ved at sige, at midler er afsat til at gøre godt, når virkeligheden er meget mere mørk, " ifølge Bloomberg.

Utilsigtede konsekvenser

I det omfang virksomheder med succes gennemfører deres ESG-planer, positive miljømæssige eller sociale resultater kan forekomme. Der kan, imidlertid, være utilsigtede konsekvenser.

Vincent Deluard, en direktør hos INTL FCStone Inc., et finansielt rådgivningsfirma, fandt ud af, at virksomheder, der sandsynligvis vil klare sig godt på ESG-resultater, typisk producerer mere omsætning og højere fortjenstmargener med få ansatte, findes ofte i højere humankapitalsektorer såsom sundhedspleje eller informationsteknologi.

Aktionærer kan blive rige med disse virksomheder, men de gør lidt for at forbedre den gennemsnitlige timelønmodtagers kår. Han skriver:"ESG-investeringer blev oprindeligt designet som et svar på kapitalismens fejl, som en måde at vende profitmotivet til en kraft for det gode. Imidlertid, ESG-filtre belønner (utilsigtet) de største sygdomme i postindustrielle samfund:vinder-tag-alt-kapitalisme, monopolistisk koncentration, og forsvinden af job for normale mennesker."

Den gennemsnitlige markedsværdi pr. medarbejder af de 10 ESG-aktier (i liste A ovenfor) er 6,4 millioner USD pr. medarbejder, mens S&P 500-virksomhedens gennemsnit er 3,6 millioner USD. Selvom dette blot er anekdotisk bevis, det er i overensstemmelse med Deluards resultater.

Er investering for konkurrencedygtige finansielle afkast baseret på ESG-principper som at søge efter fjolsets guld? Vi kan sige, at hensigten er ædel, og handlingerne er oprigtige, men udførelsen er simpelthen ikke udviklet nok til at levere de typer fordele, socialt ansvarlige investeringer hævder at levere.

Denne artikel er genudgivet fra The Conversation under en Creative Commons-licens. Læs den originale artikel.

Varme artikler

Varme artikler

-

Hvorfor tjenere giver sorte kunder dårlig serviceKredit:CC0 Public Domain Når sorte spisende gæster får dårligere service fra tjenere og bartendere end hvide kunder, det er mere sandsynligt på grund af racemæssig skævhed end det veldokumenterede

Hvorfor tjenere giver sorte kunder dårlig serviceKredit:CC0 Public Domain Når sorte spisende gæster får dårligere service fra tjenere og bartendere end hvide kunder, det er mere sandsynligt på grund af racemæssig skævhed end det veldokumenterede -

Jordgennemtrængende radar afslører, hvorfor oldtidens cambodjanske hovedstad blev flyttet til Angk…Kredit:CC0 Public Domain Den største vandforvaltningsfunktion i Khmer-historien blev bygget i det 10. århundrede som en del af en kortvarig gammel hovedstad i det nordlige Cambodja til at opbevare

Jordgennemtrængende radar afslører, hvorfor oldtidens cambodjanske hovedstad blev flyttet til Angk…Kredit:CC0 Public Domain Den største vandforvaltningsfunktion i Khmer-historien blev bygget i det 10. århundrede som en del af en kortvarig gammel hovedstad i det nordlige Cambodja til at opbevare -

Menneskeligt øje slår maskine i arkæologisk farveidentifikationstestArkæologer fra Florida Museum of History testede, hvor nøjagtigt og konsekvent X-Rite Capsure, ret, kunne score farven på flisstykker af brændt ler og sediment i marken. Kredit:Lindsay Bloch/Florida M

Menneskeligt øje slår maskine i arkæologisk farveidentifikationstestArkæologer fra Florida Museum of History testede, hvor nøjagtigt og konsekvent X-Rite Capsure, ret, kunne score farven på flisstykker af brændt ler og sediment i marken. Kredit:Lindsay Bloch/Florida M -

På kryptovalutabørser, det er bedre at være minearbejder end spekulant, undersøgelse finderKredit:University of California - San Diego En person, der begynder at mine en kryptovaluta kort efter, at den er noteret på børser, kan potentielt tjene højere afkast end gennemsnittet. Men en sp

På kryptovalutabørser, det er bedre at være minearbejder end spekulant, undersøgelse finderKredit:University of California - San Diego En person, der begynder at mine en kryptovaluta kort efter, at den er noteret på børser, kan potentielt tjene højere afkast end gennemsnittet. Men en sp

- Nye beviser afslører, hvordan tunge grundstoffer blev skabt efter Big Bang

- Ny Jurassic ikke-fugle theropod dinosaur kaster lys over oprindelsen af flyvning i Dinosauria

- Forskere bruger Piz Daint-simuleringer til at spore kraftig sommernedbør fra Middelhavet

- Mark Zuckerbergs sikkerhedschef står over for racismeklage

- Ny familie af atomtynde elektridmaterialer opdaget

- Forskere bygger den første modulære kvantehjernesensor, optage signal