Prisen på kaos:En ny model stiller nærmest nye investorer op mod erfarne

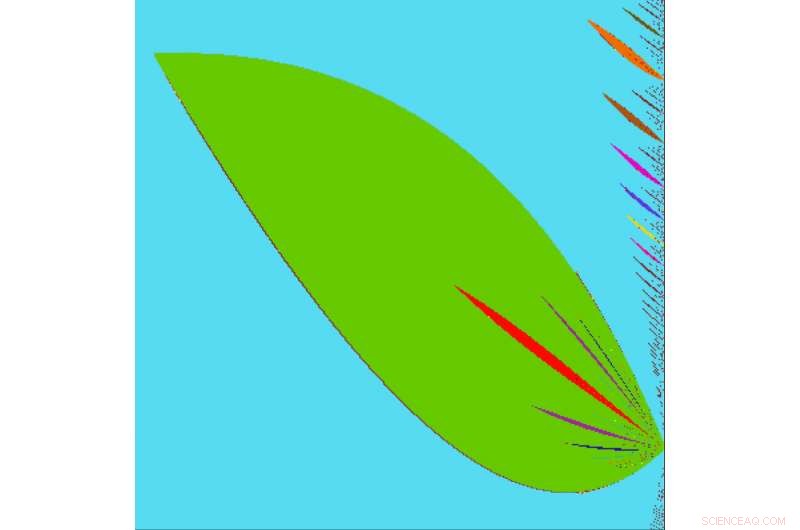

Variation i ekspertise og risikovillig adfærd blandt investorer sender jævnligt markederne på rutsjebaneture. Forskere beskriver den indviklede dynamik, der driver en finansmarkedsmodel i denne uges Kaos. Deres model tager sigte på at simulere aktivprissætning, når blandede grupper af investorer går ind på et marked. Ved at undersøge bifurkationsforhold, de beskrev overgange mellem forskellige kaotiske dynamiske regimer. De viste, at deres model kan afspejle karakteren af virkelige markeder ved at skifte mellem bjørne- og tyrdynamik. Dette billede viser overgange mellem forskellige uregelmæssige dynamiske mønstre (optegnet med forskellige farver) ved at ændre niveauet af handelsintensitet for spekulanter af visse typer. Kredit:Anastasiia Panchuk

Finansielle investeringer tiltrækker en række afslappede neofytter til Wall Street-finansmænd. Variation i ekspertise og risikovillig adfærd blandt investorer sender jævnligt markederne på rutsjebaneture. De fleste eksisterende økonomiske teorier kan ikke redegøre for denne variation, men ny forskning i kaosteori ser ud til at hjælpe os med at forstå de menneskelige faktorer bag investering.

Et internationalt hold af forskere beskriver den indviklede dynamik, der driver en finansmarkedsmodel i tidsskriftet Kaos . Deres model tager sigte på at simulere aktivprissætning, når blandede grupper af investorer går ind på et marked. Ved at undersøge bifurkationsforhold - nøglepunkter, hvor adfærden på det virtuelle marked ændrer sig væsentligt - beskrev teamet overgange mellem forskellige kaotiske dynamiske regimer. De viste, at deres model kan afspejle karakteren af virkelige markeder ved at skifte mellem bjørne- og tyrdynamik.

"Med hensyn til de finansielle markeder, i øjeblikket, det er stadig ikke godt forstået, hvorfor de er så flygtige, sagde Frank Westerhoff, en forfatter til avisen. "Ved at give nye forklaringer på visse forvirrende træk ved aktivprisdynamikken, vi håber at fremme en forståelse af, hvordan de finansielle markeder fungerer generelt."

Hypotesen om rationelle forventninger har længe været et værktøj til at forudsige finansielle markeder. Hypotesen antager, at investorer og spekulanter er bevæbnet med de samme værktøjer, information og vaner. Selvom dette giver mulighed for en enklere analyse, disse antagelser er ikke blevet bekræftet af det virkelige liv, empiriske observationer.

I stedet, holdet udviklede en model, der bygger på en voksende mængde litteratur, der betragter spekulanter som heterogene. Derudover deres model undersøger, hvordan skiftende faktorer på de finansielle markeder, som hvor intenst forskellige grupper af investorer handler, påvirke priserne på simulerede aktiver.

Når forskerne brugte dynamiske mønstre, der svarede til almindelig adfærd, såsom at holde sig fast eller cykle, deres model kunne forudsige en række prisværdier over tid. Imidlertid, under visse parametre, som at introducere kaotisk adfærd, aktivpriserne blev næsten uforudsigelige.

En anden ejendommelighed dukkede op i modellen:Funktionen, der beskriver dens dynamik, laver et "spring" i to punkter. Dette indebærer muligheden for, at to forskellige kaotiske aktører kan eksistere side om side. Dette betyder, at små skift i startprisen kan nå frem til to meget forskellige dynamiske mønstre under det samme sæt af dynamiske parametre. Med andre ord, startprisen kan give en virtuel økonomisk sommerfugleffekt. Hvis et simuleret aktiv starter et par cent højere, det kan betyde forskellen mellem fiasko og Fortune 500 - eller endda et bjørne- og tyremarked.

"Det afhænger drastisk af prisen i starten, hvilket af de to mønstre markedet kommer frem til i løbet af tiden, " sagde Anastasiia Panchuk, en anden forfatter på papiret. "Det indebærer et ret højt niveau af ustabilitet på det finansielle marked for de respektive parameterværdier, den situation, man meget gerne vil undgå i virkeligheden."

Varme artikler

Varme artikler

-

Kvantetilstande afslører sig selv med et målbart fingeraftrykMåling af fingeraftrykket af kvantetilstande kan hjælpe med at beskytte mod fejl og defekte enheder i kvanteteknologier. Eksistensen af et sådant fingeraftryk var tidligere kun kendt i begrænsede ti

Kvantetilstande afslører sig selv med et målbart fingeraftrykMåling af fingeraftrykket af kvantetilstande kan hjælpe med at beskytte mod fejl og defekte enheder i kvanteteknologier. Eksistensen af et sådant fingeraftryk var tidligere kun kendt i begrænsede ti -

Sådan beregnes remskiftsystemerDu kan beregne styrken og handlingen af remskinsystemer ved anvendelse af Newtons bevægelseslove. Den anden lov fungerer med kraft og acceleration; den tredje lov angiver styrkenes retning, og hvord

Sådan beregnes remskiftsystemerDu kan beregne styrken og handlingen af remskinsystemer ved anvendelse af Newtons bevægelseslove. Den anden lov fungerer med kraft og acceleration; den tredje lov angiver styrkenes retning, og hvord -

Ny undersøgelse åbner døren til solid-state-enheder, der bruger spændte elektronerScanning af ultrahurtig elektronmikroskopi viser diffusion af elektroner i silicium over en periode med picoskunder (ps). Kredit:Marco Bernardi For første gang, ingeniører og forskere ved Caltech

Ny undersøgelse åbner døren til solid-state-enheder, der bruger spændte elektronerScanning af ultrahurtig elektronmikroskopi viser diffusion af elektroner i silicium over en periode med picoskunder (ps). Kredit:Marco Bernardi For første gang, ingeniører og forskere ved Caltech -

Team udvikler laserbehandlingsmetode for at øge effektiviteten af optoelektroniske enheder(Top) Illustration af et vandmolekyle, der binder sig ved et svovlrum i MoS2 ved laserlyseksponering. (Nederst) Fotoluminescens (PL) stigning observeret under laserlyseksponering i omgivelserne. (Inds

Team udvikler laserbehandlingsmetode for at øge effektiviteten af optoelektroniske enheder(Top) Illustration af et vandmolekyle, der binder sig ved et svovlrum i MoS2 ved laserlyseksponering. (Nederst) Fotoluminescens (PL) stigning observeret under laserlyseksponering i omgivelserne. (Inds

- Nye algoritmer giver digitale billeder mere realistiske farver

- Minimering af termisk ledningsevne af krystallinsk materiale med optimal nanostruktur

- Laserudbrud genererer elektricitet hurtigere end nogen anden metode

- Microarray hurtig test fremskynder opdagelse under et Legionella pneumophila -udbrud

- Universitetsvalg og præstation delvist ned til DNA

- Ny tilgang til fremskrivninger af global opvarmning kunne gøre regionale estimater mere præcise