Er digitale teknologier en bedre måde at låne folk penge på?

Fordele:

1. Forbedret tilgængelighed:

Digitale teknologier gør det lettere for enkeltpersoner at få adgang til finansielle tjenester, især dem i underforsynede områder eller med begrænset mobilitet. Online låneplatforme kan give lån med minimale adgangsbarrierer, såsom fysiske filialbesøg eller omfattende dokumentation.

2. Bekvemmelighed og hastighed:

Digitale låneprocesser er ofte hurtigere og mere bekvemme sammenlignet med traditionelle metoder. Låntagere kan udfylde låneansøgninger online, og midler kan udbetales hurtigt, nogle gange inden for få minutter eller timer.

3. Datadrevet beslutningstagning:

Digitale långivere kan udnytte dataanalyse og kunstig intelligens (AI) til at vurdere låntagerrisiko mere præcist. Dette kan resultere i mere retfærdige og mere inkluderende kreditvurderinger, hvilket potentielt udvider adgangen til kredit for personer, som måske er blevet overset af traditionelle lånemetoder.

4. Personlige tilbud og lavere omkostninger:

Digitale långivere kan bruge data til at skræddersy lånetilbud til individuelle låntagere, hvilket potentielt kan føre til mere konkurrencedygtige renter og lavere gebyrer. De reducerede omkostninger forbundet med digitalt udlån kan også sænke driftsomkostningerne for långivere, hvilket resulterer i omkostningsbesparelser for låntagere.

Udfordringer:

1. Cybersikkerhedsrisici:

Digitale lånesystemer kan være sårbare over for cyberangreb, databrud og identitetstyveri. Robuste cybersikkerhedsforanstaltninger er nødvendige for at beskytte låneroplysninger og forhindre uautoriseret adgang.

2. Mangel på menneskelig interaktion:

Mens digitalt udlån giver bekvemmelighed, kan det også reducere menneskelig interaktion og personlig assistance. Nogle låntagere foretrækker måske ansigt-til-ansigt interaktioner med låneansvarlige, især når de søger kompleks finansiel rådgivning eller bistand.

3. Svig og identitetstyveri:

Digitale udlånsprocesser kan gøre det lettere for svindlere at skabe falske identiteter eller manipulere personlige oplysninger. Långivere skal implementere stærke verifikations- og autentificeringsforanstaltninger for at afbøde disse risici.

4. Finansiel udelukkelse:

På trods af deres tilgængelighedsfordele kan digitale udlånsplatforme utilsigtet udelukke personer, der mangler digitale færdigheder eller adgang til teknologi, såsom dem i fjerntliggende områder eller med lavt indkomstniveau.

5. Ansvarlige udlånsproblemer:

Nogle kritikere hævder, at letheden og hastigheden af digitale udlån kan tilskynde låntagere til at påtage sig mere gæld, end de komfortabelt kan tilbagebetale. Långivere skal sikre ansvarlig udlånspraksis og vurdere låntagernes tilbagebetalingsevne, før de godkender lån.

6. Begrænset regulering:

Det regulatoriske landskab for digitalt udlån er muligvis ikke så veletableret sammenlignet med traditionel udlånspraksis. Regeringer og tilsynsmyndigheder skal sikre tilstrækkeligt tilsyn for at beskytte forbrugerne mod potentielle risici og sikre fair udlånspraksis.

Samlet set har digitale teknologier potentialet til at gøre udlån mere tilgængeligt, effektivt og inkluderende. Det er dog vigtigt at tage fat på cybersikkerhedsrisici, bekymringer om finansiel inklusion og ansvarlig udlånspraksis for fuldt ud at realisere fordelene ved digitalt udlån og samtidig minimere potentielle ulemper.

Varme artikler

Varme artikler

-

Nyt nanobiomateriale fra silke fra en mide med lovende biomedicinske egenskaberForskerne Miodrag Grbiç, og bagved, Charo García og Ignacio Pérez Moreno på universitetet i La Rioja (Spanien). Kredit:University of La Rioja Et internationalt team af forskere har udviklet et nyt

Nyt nanobiomateriale fra silke fra en mide med lovende biomedicinske egenskaberForskerne Miodrag Grbiç, og bagved, Charo García og Ignacio Pérez Moreno på universitetet i La Rioja (Spanien). Kredit:University of La Rioja Et internationalt team af forskere har udviklet et nyt -

Hæld ild på brændstoffer på nanoskalaElektronmikroskopi-billede, der viser Palladium-Magnesiumoxid-kerne-skal kombinationen. De hvide prikker er Palladium nanopartikler. Den lille uklarhed omkring hver nanopartikel er den porøse magnesiu

Hæld ild på brændstoffer på nanoskalaElektronmikroskopi-billede, der viser Palladium-Magnesiumoxid-kerne-skal kombinationen. De hvide prikker er Palladium nanopartikler. Den lille uklarhed omkring hver nanopartikel er den porøse magnesiu -

Solcellen, der også skinner:Selvlysende LED-design slår effektivitetsrekordDette er den højeffektive Alta Devices solcelle. Kredit:Joe Foster, Alta enheder For at producere den maksimale mængde energi, solceller er designet til at absorbere så meget lys fra Solen som mul

Solcellen, der også skinner:Selvlysende LED-design slår effektivitetsrekordDette er den højeffektive Alta Devices solcelle. Kredit:Joe Foster, Alta enheder For at producere den maksimale mængde energi, solceller er designet til at absorbere så meget lys fra Solen som mul -

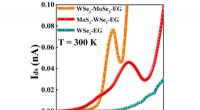

Diode et par atomer tyk viser overraskende kvanteeffektStrømspændingskurver for enkelt kryds (grøn) van der Waals solid (ingen NDR) og multijunction (rød, orange) van der Waals faststoffer (NDR). Stacking og valg af materialer bestemmer placeringen og bre

Diode et par atomer tyk viser overraskende kvanteeffektStrømspændingskurver for enkelt kryds (grøn) van der Waals solid (ingen NDR) og multijunction (rød, orange) van der Waals faststoffer (NDR). Stacking og valg af materialer bestemmer placeringen og bre

- Når et træ dør, spild ikke din ånde:Red skoven for at ære dets minde

- Sensorer gjorde denne virksomhed til verdens førende inden for værktøjsproduktion

- Hvor meget fisk spiser vi? Første globale fodaftryk for fisk og skaldyrsforbrug offentliggjort

- Dyr i Savanna Grassland

- Kunne asteroiden Ryugu være en rest af en uddød komet?

- To enorme storme på to uger – men er det helt naturkatastrofer?