Onlinesælgere overvejer, hvordan de skal overholde momsreglerne

Denne dom har betydelige konsekvenser for onlinesælgere, især små virksomheder, der muligvis ikke har ressourcerne eller infrastrukturen på plads til at overholde flere statslige omsætningsafgiftslove. For at hjælpe med at navigere i kompleksiteten i dette nye landskab overvejer onlinesælgere en række forskellige strategier for overholdelse af moms:

1. Brug af en tredjeparts skatteoverholdelsestjeneste :

Mange onlinesælgere henvender sig til tredjeparts skatteoverholdelsestjenester for at administrere og automatisere processen med at opkræve og betale moms. Disse tjenester leverer software og værktøjer, der kan hjælpe sælgere med at spore og beregne moms baseret på deres kunders placering og kan også indsende momsangivelser på vegne af sælgerne.

2. Forenkling af produkttilbud:

Nogle sælgere forenkler deres produktudbud for at reducere antallet af stater, hvor de har nexus, og derfor reducere deres momsoverholdelsesbyrde. For eksempel kan de beslutte kun at sælge produkter i stater, hvor de allerede har en fysisk tilstedeværelse, eller i stater med forenklede momsregler.

3. Opsætning af en fysisk tilstedeværelse:

Andre sælgere overvejer at etablere en fysisk tilstedeværelse i stater, hvor de har en betydelig kundebase. Dette kan opnås ved at åbne et lager, et kontor eller en detailbutik i staten eller ved at indgå partnerskab med en lokal virksomhed, der kan fungere som en forbindelse til momsformål.

4. Brug af TaxNexus-software:

Mange sælgere bruger tax nexus software til at bestemme, hvor de har en fysisk tilstedeværelse eller nexus. Ved at bruge denne software kan de beregne deres momspligt og overholde statens skattelovgivning. Dette kan være et nyttigt værktøj for sælgere, der ønsker at undgå at blive revideret eller straffet af statens skattemyndigheder.

5. Rådgivning med skatterådgivere :

Med den udviklende karakter af momsregler og potentialet for bøder og revisioner rådfører mange onlinesælgere sig med skatterådgivere for at sikre overholdelse af de nye krav. Disse rådgivere kan give vejledning om de mest passende strategier og hjælpe sælgere med at navigere i kompleksiteten af momslovgivningen.

6. Overvågning af ændringer i omsætningsafgiftslovgivning :

Onlinesælgere overvåger også nøje ændringer i momslovgivningen på statsniveau. Da stater fortsætter med at vedtage nye regler og fortolkninger af Wayfair-beslutningen, er det vigtigt for sælgere at holde sig informeret og parat til at foretage justeringer efter behov.

Sammenfattende undersøger onlinesælgere en række muligheder for at overholde momsafgørelsen, fra at udnytte tredjepartstjenester og forenkle produktudbud til at etablere en fysisk tilstedeværelse på nøglemarkeder og søge vejledning fra skatterådgivere. Ved omhyggeligt at evaluere og tilpasse deres salgsstrategier kan sælgere afbøde virkningen af de nye momskrav og fortsætte med at vokse deres virksomheder på onlinemarkedet.

Sidste artikelHvad gør hunde til menneskets bedste ven?

Næste artikelHvad er det ekstra i min online kurv? Snart, måske en moms

Varme artikler

Varme artikler

-

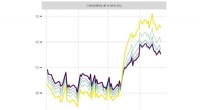

Social distancering varierer efter indkomst i USAEn graf fra undersøgelsen viser procentdelen af mennesker, der bliver helt hjemme på hverdage, efter indkomstkvintil. De højeste indkomstniveauer er repræsenteret med gult, og de laveste er i lilla.

Social distancering varierer efter indkomst i USAEn graf fra undersøgelsen viser procentdelen af mennesker, der bliver helt hjemme på hverdage, efter indkomstkvintil. De højeste indkomstniveauer er repræsenteret med gult, og de laveste er i lilla. -

Hvordan magtafstandstro påvirker forbrugernes prisfølsomhedKredit:CC0 Public Domain Forskere fra Indiana University og Miami University-Ohio offentliggjorde et nyt papir i Journal of Marketing der undersøger, hvordan magtafstandstro påvirker forbrugerne

Hvordan magtafstandstro påvirker forbrugernes prisfølsomhedKredit:CC0 Public Domain Forskere fra Indiana University og Miami University-Ohio offentliggjorde et nyt papir i Journal of Marketing der undersøger, hvordan magtafstandstro påvirker forbrugerne -

Afdækning af kriminalitetsmønstre ved hjælp af lokalitetsdataSan Francisco:Antal check-in. Kredit:ETH Zürich Hvornår og hvor opstår kriminalitet i byerne? For at besvare dette spørgsmål, kriminologer har tidligere satset på ret statiske modeller. Kriminalit

Afdækning af kriminalitetsmønstre ved hjælp af lokalitetsdataSan Francisco:Antal check-in. Kredit:ETH Zürich Hvornår og hvor opstår kriminalitet i byerne? For at besvare dette spørgsmål, kriminologer har tidligere satset på ret statiske modeller. Kriminalit -

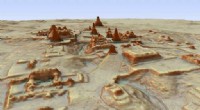

Forskere finder et massivt mayasamfund under Guatemalas jungleDette digitale 3D-billede leveret af Guatemalas Mayan Heritage and Nature Foundation, PACUNAM, viser en skildring af mayaernes arkæologiske område ved Tikal i Guatemala skabt ved hjælp af LiDAR-luftko

Forskere finder et massivt mayasamfund under Guatemalas jungleDette digitale 3D-billede leveret af Guatemalas Mayan Heritage and Nature Foundation, PACUNAM, viser en skildring af mayaernes arkæologiske område ved Tikal i Guatemala skabt ved hjælp af LiDAR-luftko

- Radioisotoppar til tumordiagnose og terapi

- Generering af to typer ultrahurtige tilstandslåsende operationer fra en Er-doteret fiberlaser baser…

- Når gammel vækst slår old school:Ny skovbrugsteknik efterligner gammel vækst for at opfange mere…

- Nye sensorenheder genbruger atomer

- NASA ser på orkanen Irwin i infrarødt lys

- Positiv, negativ eller neutral, det hele betyder noget:NASA forklarer rumstråling