Sky glæder sig over et højere Comcast -bud i Murdoch -kampen

Sky hilste et højere bud velkommen fra den amerikanske kabelgigant Comcast og trak støtten til et bud fra Rupert Murdochs 21st Century Fox -gruppe tilbage

Himmel, den paneuropæiske satellit-tv-gruppe, trak støtten onsdag til fuld overtagelse af Rupert Murdochs 21st Century Fox -koncern, efter at den amerikanske kabelgigant Comcast indgav et højere tilbud.

Himmel, som er kendt for sin live -dækning af engelsk Premier League -fodbold, har længe været en juvel i kronen af mediemagnaten, men Murdochs bud på at konsolidere kontrollen over tv -stationen er stødt på regulatoriske bekymringer.

Comcast, som tabte til Disney sidste år i et forsøg på at købe 21st Century Fox, onsdag formaliseret sine 22 milliarder pund (30,7 mia. 25,1 milliarder euro) kontant bud på Sky.

21st Century Fox havde tidligere afgivet et lavere tilbud pr. Aktie til de 61 procent af Sky, den ikke ejer.

I en erklæring, Skys uafhængige udvalg, som udelukker parter i Murdoch, sagde, at det "trækker sin anbefaling tilbage" til det 21. århundredes Fox -bud og "glæder sig" over Comcasts højere tilbud.

Formel accept af Comcasts bud ville sandsynligvis afslutte en udtrukket kamp om Sky af 21st Century Fox, da Murdochs gruppe støder på stærke kartelhindringer i Storbritannien.

Imidlertid, analytikere udelukkede ikke en budkrig takket være et mulig forbedret tilbud fra 21st Century Fox.

"Vi er glade for at formalisere vores tilbud til Sky i dag, "Formand og administrerende direktør i Comcast Brian L. Roberts sagde tidligere onsdag i en erklæring til London Stock Exchange.

"Comcasts overlegne kontant tilbud værdier hver Sky -aktie til £ 12,50 - en betydelig præmie til tilbudsprisen på det 21. århundrede" på £ 10,75 pr. Sky -aktie, han tilføjede.

Som svar på trækket fra Comcast, Sky sagde i en erklæring:"Som følge af meddelelsen om dette højere kontanttilbud, Det uafhængige udvalg trækker sin anbefaling om tilbuddet annonceret af 21CF den 15. december 2016 tilbage og afslutter nu den samarbejdsaftale, der blev indgået med 21CF på samme dato. "

For næsten 18 måneder siden, 21st Century Fox byder 11,4 milliarder pund på den del af Sky, den endnu ikke ejer.

Men tidligere på året, Storbritanniens konkurrence- og markedsmyndighed fastslog foreløbigt, at Murdochs planlagte overtagelse ikke var i offentlighedens interesse, og at en aftale ville give ham for meget magt til at påvirke den offentlige mening.

Murdoch ejer også store britiske avistitler The Times og The Sun.

I et forsøg på at få sit tilbud accepteret, 21st Century Fox foreslog at sælge den rullende tv -kanal Sky News til Disney - selvom sidstnævnte ikke lykkes med at købe det meste af Fox for 52,4 milliarder dollars.

Skys aktiekurs stod 3,4 procent højere til £ 13,52 i tidlige eftermiddagstilbud på Londons benchmark FTSE 100-indeks, hvilket var ned 0,7 procent samlet på 7, 372 point.

"Comcast havde allerede annonceret sin intention om at gazump 21st Century Fox's bud på Sky, så formalisering af tingene med dette kontant tilbud på 22 milliarder pund er ingen overraskelse, og betyder, at der er en klar mulighed for en budkrig, "bemærkede George Salmon, aktieanalytiker hos Hargreaves Lansdown.

"En del af årsagen til, at værdien af aftalen er betydeligt højere, end hvad Fox oprindeligt fremsatte, er, at Sky siden har sikret sig tre års rettigheder til (engelsk) Premier League -fodbold til en reduceret pris."

Comcast er det største amerikanske kabelselskab og ejer også tv- og filmselskabet NBCUniversal samt Dreamworks Animation.

© 2018 AFP

Varme artikler

Varme artikler

-

Esports-ligaen starter stærkt på en ambitiøs global tidsplanI denne 28. juli, 2018, fil foto, London Spitfire-fan Rick Ybarra, af Plainfield, Ind., reagerer efter, at London vandt den anden kamp mod Philadelphia Fusion under Overwatch League Grand Finals-konku

Esports-ligaen starter stærkt på en ambitiøs global tidsplanI denne 28. juli, 2018, fil foto, London Spitfire-fan Rick Ybarra, af Plainfield, Ind., reagerer efter, at London vandt den anden kamp mod Philadelphia Fusion under Overwatch League Grand Finals-konku -

Robotplejere kunne hjælpe ensomme ældre – de muntrer allerede mennesker opSociale robotter er en måde at give ensomme seniorer kammeratskab på. Kredit:Miriam Doerr Martin Frommherz/ Shutterstock Filmen Robot og Frank forestillede sig en nær fremtid, hvor robotter kunne

Robotplejere kunne hjælpe ensomme ældre – de muntrer allerede mennesker opSociale robotter er en måde at give ensomme seniorer kammeratskab på. Kredit:Miriam Doerr Martin Frommherz/ Shutterstock Filmen Robot og Frank forestillede sig en nær fremtid, hvor robotter kunne -

Bekæmpelse af håndrystelser:Først kommer AI, derefter robotterForsiden og bagsiden af en menneskelig højre hånd. Kredit:Wikipedia. Robotter lover et stort antal mennesker med neurologiske bevægelsesforstyrrelser, der i alvorlig grad påvirker deres livskval

Bekæmpelse af håndrystelser:Først kommer AI, derefter robotterForsiden og bagsiden af en menneskelig højre hånd. Kredit:Wikipedia. Robotter lover et stort antal mennesker med neurologiske bevægelsesforstyrrelser, der i alvorlig grad påvirker deres livskval -

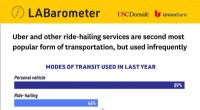

Bilen er konge i L.A. County - på trods af stigende muligheder for offentlig transportPå trods af Los Angeles Amts legendariske trafikpropper, beboere forbliver gift med deres biler og tilbageholdende med at bruge offentlig transport på grund af bekymringer om sikkerhed og bekvemmeligh

Bilen er konge i L.A. County - på trods af stigende muligheder for offentlig transportPå trods af Los Angeles Amts legendariske trafikpropper, beboere forbliver gift med deres biler og tilbageholdende med at bruge offentlig transport på grund af bekymringer om sikkerhed og bekvemmeligh

- Kan fiske skolebiler i hvordan man kører sammen?

- Billede:Copernicus Sentinel-3A satellit ser Harvey

- Forskere opretter enkeltkrystal perovskit solceller

- Underjordiske svampeinteraktioner med træer hjælper med at forklare ikke-indfødte planteinvasione…

- Astronomer observerer tidlige stadier af Mælkevejslignende galakser i det fjerne univers

- Udskrivning lille, højpræcisionsobjekter på få sekunder