Hvad eksplosionen i uranpriser betyder for atomindustrien

Stå godt tilbage. Kredit:RHJPhtotoandilustration

Det er et år siden, at Horizon Nuclear Power, et selskab ejet af Hitachi, bekræftede, at det trækker sig ud af at bygge Wylfa-atomkraftværket på 20 milliarder pund på Anglesey i det nordlige Wales. Det japanske industrikonglomerat nævnte, at det ikke lykkedes at nå en finansieringsaftale med den britiske regering på grund af eskalerende omkostninger, og regeringen er stadig i forhandlinger med andre aktører for at forsøge at bringe projektet videre.

Hitachis aktiekurs steg med 10 %, da den annoncerede sin tilbagetrækning, hvilket afspejler investorernes negative holdning til at bygge komplekse, højt regulerede store atomkraftværker. Med regeringer, der er tilbageholdende med at subsidiere atomkraft på grund af de høje omkostninger, især siden Fukushima-katastrofen i 2011, har markedet undervurderet potentialet i denne teknologi til at tackle klimakrisen ved at levere rigelig og pålidelig elektricitet med lavt kulstofindhold.

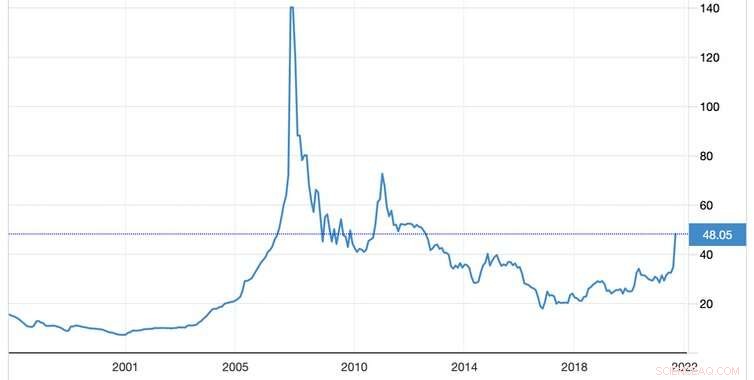

Uranpriserne afspejlede længe denne virkelighed. Det primære brændstof til atomkraftværker var ved at glide i store dele af 2010'erne, uden tegn på en større vending. Alligevel er priserne siden midten af august steget med omkring 60 %, mens investorer og spekulanter kæmper for at få fat i råvaren. Prisen er omkring US$48 pr. pund (453g), efter at have været så billig som US$28,99 den 16. august. Så hvad ligger der bag dette rally, og hvad betyder det for atomkraft?

Uranpris

Uranmarkedet

Efterspørgslen efter uran er begrænset til atomkraftproduktion og medicinsk udstyr. Den årlige globale efterspørgsel er 150 millioner pund, hvor atomkraftværker ønsker at sikre sig kontrakter omkring to år før brug.

Mens efterspørgslen efter uran ikke er immun over for økonomiske nedture, er den mindre udsat end andre industrielle metaller og råvarer. Størstedelen af efterspørgslen er fordelt på omkring 445 atomkraftværker, der opererer i 32 lande, med udbuddet koncentreret i en håndfuld miner. Kasakhstan er let den største producent med over 40 % af produktionen, efterfulgt af Australien (13 %) og Namibia (11 %).

Da det meste udvundet uran bruges som brændsel af atomkraftværker, er dets iboende værdi tæt knyttet til både den nuværende efterspørgsel og det fremtidige potentiale fra denne industri. Markedet omfatter ikke kun uranforbrugere, men også spekulanter, som køber, når de synes, prisen er billig, og som potentielt byder prisen op. En sådan langsigtet spekulant er Toronto-baserede Sprott Physical Uranium Trust, som har købt næsten 6 millioner pund (eller US$240 millioner værd) uran i de seneste uger.

Hvorfor kan investoroptimismen være stigende

Selvom det er en udbredt opfattelse, at atomenergi bør spille en integreret rolle i overgangen til ren energi, har de høje omkostninger gjort den ukonkurrencedygtig sammenlignet med andre energikilder. Men takket være kraftige stigninger i energipriserne forbedres nuklearens konkurrenceevne. Vi ser også et større engagement i nye atomkraftværker fra Kina og andre steder. Meanwhile, innovative nuclear technologies such as small modular reactors (SMRs), which are being developed in countries including China, the US, UK and Poland, promise to reduce upfront capital costs.

Credit:Trading Economics

Combined with recent optimistic releases about nuclear power from the World Nuclear Association and the International Atomic Energy Agency (the IAEA upped its projections for future nuclear-power use for the first time since Fukushima) this is all making investors more bullish about future uranium demand.

The effect on the price has also been multiplied by issues on the supply side. Due to the previously low prices, uranium mines around the world have been mothballed for several years. For example, Cameco, the world's largest listed uranium company, suspended production at its McArthur River mine in Canada in 2018.

Global supply was further hit by COVID-19, with production falling by 9.2% in 2020 as mining was disrupted. At the same time, since uranium has no direct substitute, and is involved with national security, several countries including China, India and the US have amassed large stockpiles—further limiting available supply.

Hang on tight

When you compare the cost of producing electricity over the lifetime of a power station, the cost of uranium has a much smaller impact on a nuclear plant than the equivalent effect of, say, gas or biomass:it's 5% compared to around 80% in the others. As such, a big rise in the price of uranium will not massively affect the economics of nuclear power.

Yet there is certainly a risk of turbulence in this market over the months ahead. In 2021, markets for the likes of Gamestop and NFTs have become iconic examples of speculative interest and irrational exuberance—optimism driven by mania rather than a sober evaluation of the economic fundamentals.

The uranium price surge also appears to be catching the attention of transient investors. There are indications that shares in companies and funds (like Sprott) exposed to uranium are becoming meme stocks for the r/WallStreetBets community on Reddit. Irrational exuberance may not have explained the initial surge in uranium prices, but it may mean more volatility to come.

We could therefore see a bubble in the uranium market, and don't be surprised if it is followed by an over-correction to the downside. Because of the growing view that the world will need significantly more uranium for more nuclear power, this will likely incentivise increased mining and the release of existing reserves to the market. In the same way as supply issues have exacerbated the effect of heightened demand on the price, the same thing could happen in the opposite direction when more supply becomes available.

You can think of all this as symptomatic of the current stage in the uranium production cycle:a glut of reserves has suppressed prices too low to justify extensive mining, and this is being followed by a price surge which will incentivise more mining. The current rally may therefore act as a vital step to ensuring the next phase of the nuclear power industry is adequately fuelled.

Amateur traders should be careful not to get caught on the wrong side of this shift. But for a metal with a half life of 700 million years, serious investors can perhaps afford to wait it out.

Sidste artikelHvordan landbrugssektoren kan opsamle og lagre CO2

Næste artikelNår der sker ulykker, afvejer droner deres muligheder

Varme artikler

Varme artikler

-

Kombination af eksperter og automatisering i 3D-printBilleder af PDMS 3D -udskrifter, der er lavet med S3D CAD -skiver til at bestemme værktøjsbanen. Kredit:Sara Abdollahi, Alexander Davis, John H. Miller, Adam W. Feinberg Forskere ved Carnegie Mell

Kombination af eksperter og automatisering i 3D-printBilleder af PDMS 3D -udskrifter, der er lavet med S3D CAD -skiver til at bestemme værktøjsbanen. Kredit:Sara Abdollahi, Alexander Davis, John H. Miller, Adam W. Feinberg Forskere ved Carnegie Mell -

Software til at styrke medarbejdere på fabriksgulvetMIT spinout Tulip tilbyder brugerdefinerbare produktionsapps (som den på skærmen) ud over sensorer, gateways, og analyser for at forbedre menneskebaserede fremstillingsprocesser. Billedet er taget af

Software til at styrke medarbejdere på fabriksgulvetMIT spinout Tulip tilbyder brugerdefinerbare produktionsapps (som den på skærmen) ud over sensorer, gateways, og analyser for at forbedre menneskebaserede fremstillingsprocesser. Billedet er taget af -

Neurovidenskabsmænd træner et dybt neuralt netværk til at behandle lyde, som mennesker gørDen primære auditive cortex er fremhævet med magenta, og har været kendt for at interagere med alle områder fremhævet på dette neurale kort. Kredit:Wikipedia. Ved at bruge et maskinlæringssystem k

Neurovidenskabsmænd træner et dybt neuralt netværk til at behandle lyde, som mennesker gørDen primære auditive cortex er fremhævet med magenta, og har været kendt for at interagere med alle områder fremhævet på dette neurale kort. Kredit:Wikipedia. Ved at bruge et maskinlæringssystem k -

For mange flysystemer er afhængige af for få sensorerFly har mange sensorer, leverer alle slags nyttige data. Kredit:vaalaa/Shutterstock.com Den tilsyneladende forbindelse mellem fatale flystyrt i Indonesien og Etiopien er centreret omkring svigtet

For mange flysystemer er afhængige af for få sensorerFly har mange sensorer, leverer alle slags nyttige data. Kredit:vaalaa/Shutterstock.com Den tilsyneladende forbindelse mellem fatale flystyrt i Indonesien og Etiopien er centreret omkring svigtet