Hvad er en ETF? Og hvorfor driver det Bitcoin tilbage til rekordhøje priser?

CC BY-SA

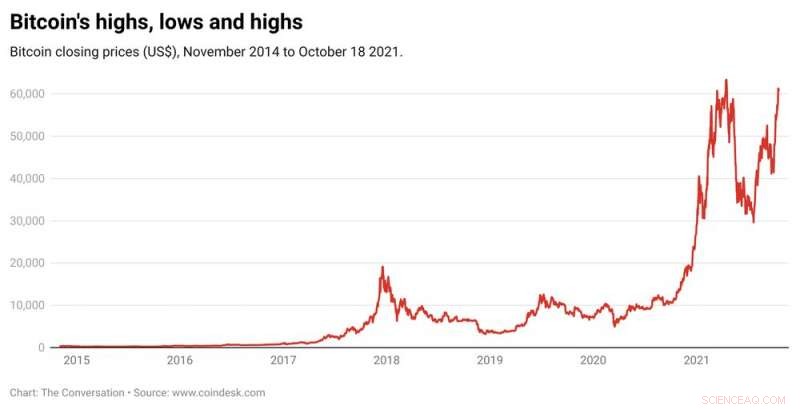

Bitcoin-tyrene ræser igen. For et år siden blev kryptovalutaen vurderet til mindre end US$12, 000. Nu har den passeret den symbolske milepæl på 60 USD, 000, nudging de US$63, 255 rekord det nåede i midten af april, før prisen faldt til så lavt som 30 USD, 000 i juli.

Bitcoins rally i den seneste måned tilskrives i vid udstrækning spekulationer, at US Securities and Exchange Commission er klar til at godkende en børshandlet fond, eller ETF, baseret på Bitcoin futures.

Så hvad er en ETF, og hvorfor betyder det noget for værdien af Bitcoin?

Hvordan fungerer en ETF?

En børshandlet fond er en investeringsfond, bestående af en pulje af aktiver, handles på en børs. Den generelle attraktion er, at en ETF tilbyder individuelle investorer fordelene ved diversificering, beskyttelse og likviditet.

Formode, for eksempel, du ønsker at investere $100, 000 i erhvervsejendomme. Du har ikke råd til at købe en kontorbygning eller et indkøbscenter alene – og, selvom du kunne, at købe kun én bygning ville være at lægge alle dine æg i én kurv.

Her er hvor en fondsforvalter med en ETF kan hjælpe. Lederen køber en række kontorbygninger og indkøbscentre på tværs af en række lokationer. Antag, at disse aktiver koster 100 millioner dollars. Disse er "bundtet" i en fond med 1, 000 enheder solgt for $100, 000 hver.

Det er som at købe en andel i en virksomhed. Det giver dig mulighed for, investoren, for at undgå den eksponering, der kommer af at købe et enkelt aktiv. I stedet, du får del i en diversificeret portefølje.

Hvis værdien af porteføljen stiger, det samme gør værdien af din enhed. Hvis du vil have dine penge – at likvidere dit aktiv ved at sælge dem – er det nemt at gøre, fordi fondens andele handles på en børs.

En ETF er også reguleret. Dette beskytter dig mod nogle af de risici (såsom svindel), der kommer fra at købe aktiver direkte.

Hvordan midler forvaltes

I stedet for fysiske aktiver (som i vores eksempel), mange ETF'er holder værdipapirer såsom aktier og obligationer eller derivater. Disse midler kan enten forvaltes passivt eller aktivt.

Passivt forvaltede fonde, som er de mest udbredte, holde en kurv af aktiver, der sporer markedet, eller et markedssegment. En "indeksfond, " for eksempel, besidder aktier i forhold til deres vægt i et aktiemarkedsindeks som Standard &Poor's 500 Index. Hvis en virksomhed udgør 5 % af indeksets værdi, forvalteren vil sikre, at dens andel udgør 5 % af fonden.

Aktivt forvaltede fonde, derimod besidde flere aktier, hvis kurs fondsforvalteren forventer vil stige kraftigt, og færre eller ingen aktier forventer de vil klare sig dårligt. Hvorvidt afkastet på disse fonde overstiger det, der leveres af passive fonde, afhænger af, om fondsforvalternes dømmekraft (eller held) er bedre end markedet som helhed.

Hvad har det med Bitcoin at gøre?

En Bitcoin-baseret ETF ses som noget, der vil lokke flere investorer til at spille på kryptovaluta.

Det kan være fyldt med at købe Bitcoin eller andre kryptovalutaer direkte. Glem din private nøgle (svarende til en adgangskode eller pinkode), og du mister det hele. Der er ingen venlig lokal bankchef, der kan hente eller nulstille en adgangskode eller erstatte dit tab.

Svindel er også stigende. Alene i USA mere end 81, 000 tilfælde af svig blev rapporteret i 2020.

Så at samle kryptovalutaer i produkter, der overvåges af traditionelle fondsforvaltere og regulatorer, kan ses at have fordele, at bringe større respektabilitet til handel med kryptovaluta. (Så længe du ikke er generet af, at det er antitesen til de decentraliserede og distribuerede idealer, der drev tekno-libertarianere til at skabe kryptovalutaer i første omgang.)

Pas på en anden boble

Men mens investering i kryptovalutaer gennem en ETF bringer en række sikkerhedsforanstaltninger, det reducerer ikke markedsrisikoen. En indirekte satsning er stadig en satsning.

En ETF af Bitcoin-futures er faktisk ikke engang indirekte ejerskab af en pulje af bitcoins. Det er en pulje af kontrakter om væddemål på den fremtidige pris på kryptovalutaen.

Hvis dette lyder lidt som de komplicerede derivater kendt som sikrede gældsforpligtelser, der førte til den globale finanskrise i 2008, du ville have ret. Jo mere komplekse de finansielle instrumenter bliver, jo farligere kan de være.

En af de få, der forudsagde kollapset af dette marked, var hedgefondsmanager Michael Burry (portrætteret af Christian Bale i 2015-filmen The Big Short). I sidste uge advarede han effektivt om, at kryptovalutaer er en spekulativ boble. Dette er en opfattelse, som deles af de fleste økonomer og virksomhedsledere.

Som med alle bobler, nogle vil tjene formuer, men mange vil tabe. Pas på.

Denne artikel er genudgivet fra The Conversation under en Creative Commons-licens. Læs den originale artikel.

Varme artikler

Varme artikler

-

Hvorfor er der ikke en ensartet plan for stater til at genåbne deres økonomierKredit:CC0 Public Domain Hvordan og hvornår stater genåbner deres økonomier vil se anderledes ud fra stat til stat afhængigt af, delvis, om, hvor denne stat er i sporet af sine coronavirus-sygdomm

Hvorfor er der ikke en ensartet plan for stater til at genåbne deres økonomierKredit:CC0 Public Domain Hvordan og hvornår stater genåbner deres økonomier vil se anderledes ud fra stat til stat afhængigt af, delvis, om, hvor denne stat er i sporet af sine coronavirus-sygdomm -

Hvis enhjørninger var virkelige,Hvad ville de bruge deres horn til? Ingen, virkelig. Hvad er hornet til, Enhjørning? John Tlumacki/The Boston Globe via Getty Images Den mytiske enhjørning fortsætter med at galoppere på tvær

Hvis enhjørninger var virkelige,Hvad ville de bruge deres horn til? Ingen, virkelig. Hvad er hornet til, Enhjørning? John Tlumacki/The Boston Globe via Getty Images Den mytiske enhjørning fortsætter med at galoppere på tvær -

Ny forskning analyserer investorernes reaktion på robo-rådgivere:Nogle investorer går glip af mul…Kredit:CC0 Public Domain Tro det eller ej, flere og flere lånevirksomheder henvender sig til menneske-robot-interaktion for at hjælpe med investeringsrådgivning. Men hvordan reagerer folk, og hvad

Ny forskning analyserer investorernes reaktion på robo-rådgivere:Nogle investorer går glip af mul…Kredit:CC0 Public Domain Tro det eller ej, flere og flere lånevirksomheder henvender sig til menneske-robot-interaktion for at hjælpe med investeringsrådgivning. Men hvordan reagerer folk, og hvad -

Elever på hver klasse skal lære klimavidenskab, siger ekspertKredit:CC0 Public Domain Den nationale klimavurdering, udgivet dagen efter Thanksgiving, giver motivation og mulighed for at bringe klimaemner ind i klasseværelset på alle klassetrin. Selv de yng

Elever på hver klasse skal lære klimavidenskab, siger ekspertKredit:CC0 Public Domain Den nationale klimavurdering, udgivet dagen efter Thanksgiving, giver motivation og mulighed for at bringe klimaemner ind i klasseværelset på alle klassetrin. Selv de yng

- Mød Jaco og Baxter, maskinlæringsrobotter, der tilbereder perfekte hotdogs

- FBI slutter sig til undersøgelse af Orange County olieudslip

- Sådan konverteres PPM til CPK

- Kolde temperaturer forbundet med høj status

- Nyt katodedesign forbedrer ydeevnen af næste generations batteri markant

- Påfuglfarver inspirerer til en grønnere måde at farve tøj på