Undersøgelse:Meget lave effektive skattesatser afspejler ofte ikke høje niveauer af selskabsskatteunddragelse

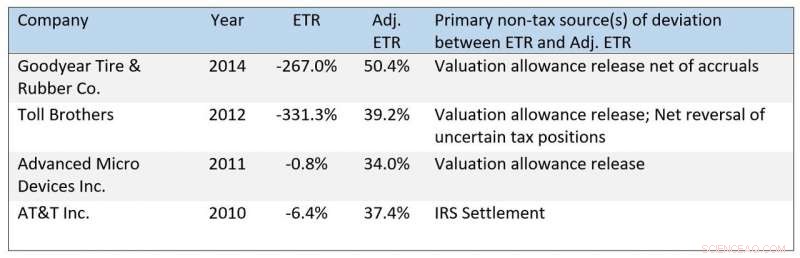

Yderligere eksempler på ETR'er, der er kunstigt lave af ikke-skattemæssige årsager. Kredit:Casey M. Schwab, Bridget Stomberg, Junwei Xia

Virksomheders lave effektive skattesatser har vakt vrede hos politikere, politiske beslutningstagere, medierne og offentligheden. Mens kongressen begynder at diskutere ændringer af selskabsskatter for delvist at finansiere en budgetplan på 3,5 billioner dollars, Biden-administrationen rejser spørgsmål om, hvor meget virksomheder betaler i skat. Men ny forskning fra Indiana University Kelley School of Business og forskerkolleger andre steder tyder på, at meget lave effektive skattesatser ofte ikke afspejler høje niveauer af skatteunddragelse.

Effektive skattesatser, eller ETR'er, er et mål for skatteomkostninger beregnet i henhold til USA generelt accepterede regnskabsprincipper som en procentdel af indkomst før skat. For bedre at forstå omfanget af potentielle begrænsninger af ETR'er, forskerne skabte en "justeret ETR" for næsten 15, 800 virksomheds-års observationer fra 3, 375 virksomheder mellem 2008 og 2016 for at fjerne genstande, der stort set ikke er relateret til skatteundgåelse.

Forskerne definerede skatteundgåelse som skatteplanlægningsstrategier, ledere bruger til at reducere deres virksomheds eksplicitte skattebyrder, såsom at kræve skattefradrag og flytte indkomst til lavskattejurisdiktioner.

Undersøgelsen viste, at virksomheder ofte rapporterer lave ETR'er, ikke på grund af aggressiv skatteunddragelse i indeværende år, men snarere på grund af ændringer i præstationer eller gunstige skatteaftaler med IRS.

"Brugere af regnskaber sammenligner ofte skatteudgifter som en procentdel af indkomsten med den lovpligtige skattesats. Når forholdet er lavere, nogle tror måske, at virksomheden engagerer sig i skatteforstyrrelser, men vores forskning viser, at det ofte ikke er tilfældet, " sagde Bridget Stomberg, lektor i regnskab og Weimer Faculty Fellow ved Kelley School of Business. "Vi oplever, at mange gange, meget lave ETR'er - dem under 5% - kan tilskrives ændringer i ydeevne, der påvirker ETR på grund af regler under U.S. GAAP."

For eksempel, Stomberg sagde, at American Airlines rapporterede en ETR på kun 10 % i 2014 og en negativ ETR i 2015. Folk kan sammenligne disse satser med den føderale lovbestemte skattesats – som var 35 % i disse år – og konkludere, at selskabet gjorde noget aggressivt for at reducere sin skattepligt.

"Imidlertid, i disse tilfælde, disse lave ETR'er afspejler en vending i Americans driftsresultat, der gør det muligt for virksomheden at fratrække tab genereret i tidligere perioder - en helt lovlig og sund skattepolitik, " sagde Stomberg. Andre flyselskaber som Delta og United rapporterede lignende mønstre efter finanskrisen, som ramte flyindustrien særligt hårdt.

Virksomheder i andre brancher kan også få deres ETR påvirket på denne måde. Goodyear Tire &Rubber Co. rapporterede en negativ ETR i 2016, hvilket ville have været næsten 20 % uden at ignorere de regnskabsmæssige virkninger af tidligere års tab og dets efterfølgende vending.

"Selv ETR'er, der er lave af årsager relateret til virksomhedens skatteadfærd, signalerer ikke altid aggressiv skatteundgåelse, som skattemyndighederne plejer at omstøde, " sagde Casey Schwab, en af undersøgelsens medforfattere og en professor og Ryan Endowed Chair in Accounting ved University of North Texas G. Brint Ryan College of Business. "US GAAP-regler begrænser virksomheders mulighed for at anerkende alle skattefordele fra en usikker eller aggressiv skatteposition i det år, hvor positionen oprindeligt indberettes til IRS. Hvis en virksomhed efterfølgende afregner situationen positivt med IRS - eller hvis IRS gør det. ikke revidere stillingen, før forældelsesfristen udløber – den anerkender de tidligere ikke-anerkendte skattefordele, som sænker ETR."

For eksempel, AT&T afgjorde positivt en IRS-revision af sin omstrukturering i 2010. Som følge heraf selskabet rapporterede en negativ ETR for året. "I betragtning af, at IRS faktisk var enig med de skattemæssige holdninger, der ligger til grund for forliget, det er svært at argumentere for, at AT&T's lave ETR indikerer aggressiv skatteundgåelse, " tilføjede Schwab. "Desuden, AT&T's beslutning om ikke at anerkende skattefordelene ved denne stilling, mens resultatet var usikkert, kan gavne aktionærerne."

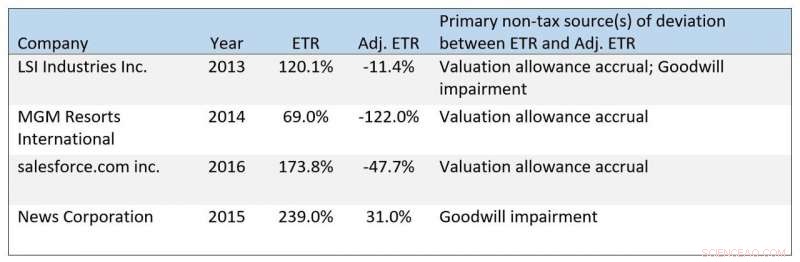

Yderligere eksempler på ETR'er, der er høje af ikke-skattemæssige årsager. Kredit:Casey M. Schwab, Bridget Stomberg, Junwei Xia,

Forskerne samlede poster, der sænker en virksomheds ETR i et specifikt år (eksklusive statsskatter) og sammenlignede den relative størrelse af de aggregerede poster. Denne analyse indikerer, at virkningen af at kræve skattefradrag eller flytte indkomst til lavskattejurisdiktioner - hvad folk normalt betragter som virksomhedsskatteplanlægningsstrategier - er relativt mindre for virksomheder, der rapporterer lave ETR'er.

I stedet, ikke-skattemæssige poster såsom frigivelse af værdiansættelsesgodtgørelser og regnskab for usikre skattepositioner er de vigtigste årsager til disse lave ETR'er.

"Dette fund er overraskende, og det har ændret, hvordan jeg fortolker meget lave ETR'er", sagde Junwei Xia, assisterende professor i regnskab ved Texas A&M University Mays Business School og en anden af undersøgelsens medforfattere. "Brugere skal udvise forsigtighed, før de konkluderer meget lave ETR'er, signalerer aggressiv selskabsskatteadfærd."

Selvom undersøgelsens data sluttede i 2016, uoverensstemmelser mellem GAAP og justerede ETR'er fortsætter. For eksempel, salesforce.com rapporterede en ETR på -12,9% i regnskabsåret 2019. Imidlertid, efter justering for ikke-skatteposter, herunder en frigivelse af værdiansættelsesgodtgørelse, der reducerede virksomhedens ETR med ca. 62,3 %, salesforce.com havde en justeret ETR på 60,5 %.

Forskerne identificerede også problemer med høje ETR'er, som virksomheder nogle gange fremhæver for at aflede kontrol med deres skatteplanlægning. Imidlertid, poster, herunder optjening af værdiansættelsesgodtgørelser, værdiforringelse af goodwill og ugunstige skatteforlig med IRS kan øge GAAP ETR'er, få virksomheder til at fremstå mindre aggressive, end de er. For eksempel, Moody's afgjorde skattespørgsmål ugunstigt med IRS i 2016, tvinger virksomheden til at påløbe yderligere beløb i uventet skat. Til en intetanende læser, Moody's 50,6% GAAP ETR kunne virke godartet, når det afspejlede et ugunstigt resultat hos IRS. Uden virkningen af forliget, Moody's GAAP ETR ville have været 23,2%.

Forskerne aggregerede også poster, der øger en virksomheds ETR i et specifikt år (eksklusive statsskatter) og sammenligner den relative størrelse af de aggregerede poster. Denne analyse indikerer, at ikke-skatteposter såsom periodisering af værdiansættelsesgodtgørelser og skattevirkningerne af nedskrivninger af goodwill er relativt større for virksomheder, der rapporterer GAAP ETR'er over 40 %. I modsætning, skatteposter er relativt konstante på tværs af alle værdier af GAAP ETR'er.

"Forskere har anerkendt begrænsninger af GAAP ETR'er som et mål for skatteundgåelse og foreslået alternativer såsom gennemsnitsbeløb over flere år, justering for branchegennemsnit, eller ser på skattebetalinger i stedet for periodiseringer, " sagde Stomberg. "Men, vi finder lignende problemer plager disse foranstaltninger i varierende grad. Ud over at bruge justerede ETR'er, enkeltårige mål for skattebetalinger som en procentdel af indkomst før skat er det bedste alternativ."

Papiret, "Hvad bestemmer ETR'er? Den relative indflydelse af skat og andre faktorer, " er blevet accepteret af tidsskriftet Contemporary Accounting Research. Medforfattere er to akademikere tidligere på Kelley-Casey Schwab og Junwei Xia.

Forskerne gør alle deres data offentligt tilgængelige.

Varme artikler

Varme artikler

-

Hvorfor gigantiske bævere i menneskestørrelse døde ud 10, 000 år sidenDen nu uddøde kæmpe bæver levede engang fra Florida til Alaska. Den vejede så meget som 100 kg, nogenlunde det samme som en lille sort bjørn. Kredit:Luke Dickey/Western University, Forfatter angivet

Hvorfor gigantiske bævere i menneskestørrelse døde ud 10, 000 år sidenDen nu uddøde kæmpe bæver levede engang fra Florida til Alaska. Den vejede så meget som 100 kg, nogenlunde det samme som en lille sort bjørn. Kredit:Luke Dickey/Western University, Forfatter angivet -

Forskning løser et 160 år gammelt mysterium om skeletternes oprindelseEn fossil heterostracan, Errivaspis waynensis , fra det tidlige Devon (ca. 419 millioner år siden) i Herefordshire, Storbritannien. Kredit:Keating et al. 2018 Forskere ved University of Manchest

Forskning løser et 160 år gammelt mysterium om skeletternes oprindelseEn fossil heterostracan, Errivaspis waynensis , fra det tidlige Devon (ca. 419 millioner år siden) i Herefordshire, Storbritannien. Kredit:Keating et al. 2018 Forskere ved University of Manchest -

Undersøgelse viser vigtigheden af offentlige investeringer i uddannelseKaterina Bodovski. Kredit:Penn State Et projekt ledet af et College of Education-fakultetsmedlem kaster lys over de unikke træk ved nationale uddannelsessystemer, der bidrager til præstationskløft

Undersøgelse viser vigtigheden af offentlige investeringer i uddannelseKaterina Bodovski. Kredit:Penn State Et projekt ledet af et College of Education-fakultetsmedlem kaster lys over de unikke træk ved nationale uddannelsessystemer, der bidrager til præstationskløft -

Hvorfor social distancering er en stor udfordring i mange afrikanske landeLuftfoto af Monrovia, Liberia. Kredit:UN Photo / Christopher Herwig / CC BY-NC-ND 2.0 Arbejde hjemmefra, fjernundervisning, online shopping - mange afrikanske lande kan ikke uden videre vedtage ri

Hvorfor social distancering er en stor udfordring i mange afrikanske landeLuftfoto af Monrovia, Liberia. Kredit:UN Photo / Christopher Herwig / CC BY-NC-ND 2.0 Arbejde hjemmefra, fjernundervisning, online shopping - mange afrikanske lande kan ikke uden videre vedtage ri

- NISTs kompakte atomgyroskop viser nye vendinger

- Forurenende stoffer og virkninger

- Kunstig intelligens skal vide, hvornår man skal bede om menneskelig hjælp

- Facebook, Regeringen opfordrer retten til at godkende $5-milliarder FTC-forlig

- AI-værktøj forudsiger, hvilke coronavirus-patienter der får dødbringende våde lunger

- Kort til forbedring af skovbiomasseestimater