Balancer tilgivelsesprogrammer mere effektive til at reducere kreditkortgæld end at sænke månedlige minimum

Kredit:CC0 Public Domain

Ifølge data, der for nylig blev offentliggjort af Federal Reserve, mængden af udestående gæld, som amerikanerne har - ofte i form af kreditkortgæld - nåede et nyt højdepunkt på 1.021 billioner dollars i juni 2017, toppede den tidligere rekord, der blev sat i april 2008 lige før finanskrisen.

Selv når kreditkortgæld synes overskuelig, nogle forbrugere er måske kun én nødsituation væk fra den personlige økonomiske krise. Cirka 25 procent af de amerikanske husstande rapporterer, at de ikke er i stand til at komme op med $2, 000 til dækning af en uventet nødsituation såsom tab af job eller medicinske problemer.

På baggrund af disse statistikker, konventionel visdom blandt politiske beslutningstagere og låntagere er, at mangel på likviditet - hvor mange kontanter man i øjeblikket har adgang til - er den vigtigste drivkraft for økonomisk nød. En almindelig strategi til at hjælpe låntagere med at administrere deres kreditkortgæld har været, at banker reducerede de månedlige minimumsbetalinger, så låntagere har flere kontanter ved hånden hver måned efter betalingerne er foretaget.

Ny forskning fra Princeton University, imidlertid, imødegår denne udbredte opfattelse og foreslår, at lettelser rettet mod langsigtet gæld, såsom delvis eftergivelse af kontosaldi, har en større effekt på en låntagers samlede økonomiske helbred end strategier, der koncentrerer sig om kortsigtede likviditetsspørgsmål.

Arbejder med Money Management International, det største nonprofit-kreditrådgivningsbureau i USA, forskerne Will Dobbie, assisterende professor i økonomi og offentlige anliggender ved Princeton University's Woodrow Wilson School of Public and International Affairs, og Jae Song fra U.S. Social Security Administration, matchet skat, konkurs- og kreditoptegnelser med data fra et stort randomiseret felteksperiment af forskellige gældssaneringsstrategier, der tilbydes inden for et kreditkorttilbagebetalingsprogram.

Deltagere i forsøget, som blev henvist til en gældsstyringsplan på grund af deres opfattede sandsynlighed for misligholdelse uden programmet, blev tilbudt forskellige strategier til at håndtere deres gæld. Nogle fokuserede mere på gældsnedskrivninger, eller delvis eftergivelse af saldi for at afhjælpe langsigtet gæld, mens andre fokuserede mere på at reducere minimumsbetalinger for at imødegå likviditetsproblemer.

Låntagere i én gruppe fik tilbudt det samme tilbagebetalingsprogram, som alle låntagere havde tilbudt forud for forsøget. Andre blev tilbudt et mere generøst tilbagebetalingsprogram med et større sæt muligheder. Hver af de kreditkortudstedere, der deltog i det randomiserede forsøg, tilbød en anden kombination af nedskrivninger og minimumsbetalingsreduktioner. Individuelle låntagere var i stand til at bestemme, hvor meget de skulle låne fra hver af kortudstederne, i realiteten beslutte, hvordan man balancerer kort- og langsigtet lindring.

Selvom vilkårene for længerevarende lettelser var sådan, at gældseftergivelsen først ville ske tre til fem år efter eksperimentet, forskerne fandt ud af, at koncentrering om langsigtede balancer betydeligt forbedrede både finansielle og arbejdsmarkedsmæssige resultater for låntagere. Låntagere, der benyttede sig af gældsnedskrivninger, havde 11,89 procent større sandsynlighed for at afslutte tilbagebetalingsprogrammet, 9,36 procent mindre tilbøjelige til at indgive konkursbegæring, og 3,19 procent mindre tilbøjelige til at stå over for en inkassator. Tilsvarende denne gruppes sandsynlighed for at blive ansat steg med 2,12 procent. De estimerede effekter af gældsnedskrivningerne for kreditscore, indtjening, og 401(k) opsparingsbidrag var mindre, men fandtes stadig at være betydelige.

I modsætning, undersøgelsen fandt ingen positive effekter for låntagere, der drager større fordel af minimumsnedsættelser af gældsbetalinger. Deres sandsynlighed for at indgive en konkursbegæring og gå i inkasso steg med 6,76 procent og 3,56 procent, henholdsvis. Der var heller ingen synlige positive effekter på kreditscore, beskæftigelse, indtjening, eller 401(k) bidrag for låntagere i denne gruppe.

Med reduktionen i de månedlige minimumsbetalinger, antallet af måneder en låntager forbliver i tilbagebetalingsprogrammet stiger, fordi den samlede gæld ikke falder; snarere fordeles betalingerne over en længere periode med renter hver måned på saldoen. Undersøgelsen tyder på, at dette er en væsentlig årsag til, at disse kortsigtede likviditetsløsninger ikke forbedrede den endelige gældsnedbetaling og faktisk øgede sandsynligheden for inkasso eller konkursbegæring. I løbet af de fire yderligere måneder i programmet, låntageren kan blive ramt af et chok - såsom en medicinsk nødsituation eller jobtab - der kan føre til misligholdelse.

Dobbie sagde, at disse resultater har vigtige konsekvenser for finanspolitiske beslutningstagere, når de overvejer ændringer i de nuværende bankregler.

"Vores undersøgelsesresultater tyder på, at der kan være væsentlige fordele ved at overveje ændringer af de nuværende bankregler, som ville give større fleksibilitet i gældseftergivelsesplaner, " sagde Dobbie.

Varme artikler

Varme artikler

-

Undersøgelse viser klasseskævhed i ansættelse baseret på få sekunders taleKredit:CC0 Public Domain Kandidater til jobsamtaler forventer at blive evalueret på deres erfaring, adfærd, og ideer, men en ny undersøgelse fra Yale-forskere giver bevis for, at interviewpersoner

Undersøgelse viser klasseskævhed i ansættelse baseret på få sekunders taleKredit:CC0 Public Domain Kandidater til jobsamtaler forventer at blive evalueret på deres erfaring, adfærd, og ideer, men en ny undersøgelse fra Yale-forskere giver bevis for, at interviewpersoner -

Gamblere forudsagde Brexit før finansielle handlende, undersøgelse finderKredit:CC0 Public Domain De internationale finansmarkeder haltede bagefter, hvor spillere havde en fladder, når det kom til at få Brexit-resultatet rigtigt på EU-afstemningsaften, ifølge forskning

Gamblere forudsagde Brexit før finansielle handlende, undersøgelse finderKredit:CC0 Public Domain De internationale finansmarkeder haltede bagefter, hvor spillere havde en fladder, når det kom til at få Brexit-resultatet rigtigt på EU-afstemningsaften, ifølge forskning -

Den skjulte trussel om lærerstressKredit:AlenKadr/Shutterstock Når en traumatisk begivenhed som f.eks. Skoleskydningen i Florida finder sted, ofte er fokus bagefter på at finde måder at sikre, at elever og lærere er sikre mod vold

Den skjulte trussel om lærerstressKredit:AlenKadr/Shutterstock Når en traumatisk begivenhed som f.eks. Skoleskydningen i Florida finder sted, ofte er fokus bagefter på at finde måder at sikre, at elever og lærere er sikre mod vold -

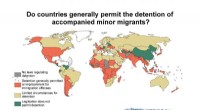

USA halter 79 andre nationer med at forhindre tilbageholdelse af børneindvandringKort, der viser eksisterende love vedrørende tilbageholdelse af mindreårige migranter over hele verden. Kredit:Minor Immigration Detention Database 2018 COVID-19-pandemien har forstærket opfordrin

USA halter 79 andre nationer med at forhindre tilbageholdelse af børneindvandringKort, der viser eksisterende love vedrørende tilbageholdelse af mindreårige migranter over hele verden. Kredit:Minor Immigration Detention Database 2018 COVID-19-pandemien har forstærket opfordrin

- At bestå et udfordrende indledende kemikursus giver det største løft til underrepræsenterede stu…

- Vandfald

- Garn skabt af hudceller kan væves ind i menneskelige tekstiler

- Stigning i plast, der når fjerntliggende sydatlantiske øer

- Hvordan coronavirus har - og ikke har - forstyrret den globale forsyningskæde

- Tunkulstofforhold afslører skift i fødenettet