Hvordan aktiemarkedsineffektivitet kan påvirke realøkonomien

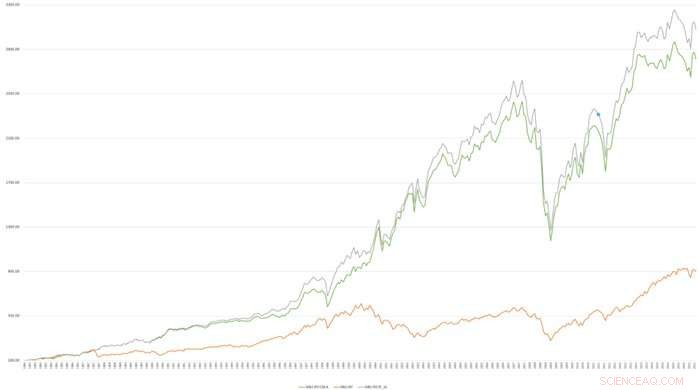

Hvordan den dynamiske flow-baserede investeringsstrategi udkonkurrerer markedsporteføljen. Kredit:Forfatteren

Investorer i investeringsforeninger er kendt for at være sårbare over for svingende markedsforhold. Hvad der er mindre godt forstået, er, hvordan virksomhedsledere påvirkes af bølger af investoroptimisme. En forsker har publiceret en undersøgelse i tidsskriftet Financial Innovation , hvor han argumenterer for, at virksomhedsledere og investorer i fællesskab er fanget af markedseufori. Ved at bruge en lang tidsrække af aggregerede strømme ind og ud af obligations- og aktiefonde som en proxy for investorernes stemning, viser undersøgelsens forfatter, Thorsten Lehnert, professor ved University of Luxembourgs afdeling for finans, at den fælles "stemningsfuldhed" blandt ledere og investorer kan forudsige resultaterne af en investeringsstrategi, der er afhængig af forskelle i virksomhedslederes investeringsadfærd.

Prof. Lehnert fokuserede på den såkaldte investeringsfaktor, en investeringsstrategi, der er lang i en konservativ investeringsportefølje og kort i en aggressiv investeringsportefølje. Han forklarer, at "aktiekurser for høj- og lavinvesteringsfirmaer påvirkes forskelligt af eufori på markedsniveau. For eksempel er den observerede fejlprissætning i perioder med eufori og den efterfølgende korrektion særligt udtalt for en høj investeringsportefølje sammenlignet med en lav investering. Som et resultat heraf kan en investeringsfaktors præstation forudsiges ved hjælp af information om detailinvestorers optimisme og pessimisme."

Interessant nok er forholdet mellem tidligere strømme og investeringsfaktoren ikke kun statistisk signifikant, men også økonomisk signifikant. Undersøgelsen viser, at en relateret handelsstrategi konsekvent og væsentligt overgår statiske strategier og genererer betydelige årlige alfaer på 7% efter at have taget højde for velkendte risikofaktorer. Interessant nok dominerer flowmålet, der tjener som en proxy for eufori på markedsniveau, andre velkendte indikatorer for investorsentiment.

"Indtil videre er den almindelige opfattelse, at detailinvestorer er 'moody' og udviser irrationel handelsadfærd. Min forklaring på, at virksomhedsledere og investorer i fællesskab er fanget af markedseufori, giver et nyt perspektiv på, hvordan finansielle markeder kan påvirke realøkonomien." Prof. Lehnert forklarer. "Det ser ud til, at ineffektivitet på aktiemarkedet betyder noget selv for virksomheders reelle beslutninger," konkluderer han.

Varme artikler

Varme artikler

-

Lad dig ikke narre af tegn på bedring:Pandemier svækker strømmen af forretningsidéer i syv årDen store adskillelse. Kredit:Zenza Flarini Storbritannien fortsætter på sin vej mod økonomisk genopretning fra COVID. Ifølge de seneste undersøgelsesdata fra Office for National Statistics, andel

Lad dig ikke narre af tegn på bedring:Pandemier svækker strømmen af forretningsidéer i syv årDen store adskillelse. Kredit:Zenza Flarini Storbritannien fortsætter på sin vej mod økonomisk genopretning fra COVID. Ifølge de seneste undersøgelsesdata fra Office for National Statistics, andel -

Eksperter opfordrer til at halvere antallet af dødsulykker inden 2030Kredit:Emmy Jonsson og Pixabay Over 1,3 millioner mennesker dør i trafikulykker hvert år. Følgelig, trafikulykker er den hyppigste dødsårsag i visse aldersgrupper. Verdens eksperter samles nu i St

Eksperter opfordrer til at halvere antallet af dødsulykker inden 2030Kredit:Emmy Jonsson og Pixabay Over 1,3 millioner mennesker dør i trafikulykker hvert år. Følgelig, trafikulykker er den hyppigste dødsårsag i visse aldersgrupper. Verdens eksperter samles nu i St -

Hvad hvis vi sætter en stopper for hungersnød?Uddannelse af kvinder og sikring af børns sundhed er to topprioriteter i bestræbelserne på at afslutte verdens sult. Oli Scarff/Getty Images I løbet af sommeren 2011, Afrikas Horn blev sulten. I hele

Hvad hvis vi sætter en stopper for hungersnød?Uddannelse af kvinder og sikring af børns sundhed er to topprioriteter i bestræbelserne på at afslutte verdens sult. Oli Scarff/Getty Images I løbet af sommeren 2011, Afrikas Horn blev sulten. I hele -

Gentestning af gamle tænder fundet i Kina viser, at de er 16, 000 år gammel – ikke 120, 000Geografisk placering af Huanglong-hulen (1), Luna Cave (2), Fuyan Cave (3), Yangjiapo-hulen (4), og Sanyou Cave (5). Kredit: Procedurer fra National Academy of Sciences (2021). DOI:10.1073/pnas.20191

Gentestning af gamle tænder fundet i Kina viser, at de er 16, 000 år gammel – ikke 120, 000Geografisk placering af Huanglong-hulen (1), Luna Cave (2), Fuyan Cave (3), Yangjiapo-hulen (4), og Sanyou Cave (5). Kredit: Procedurer fra National Academy of Sciences (2021). DOI:10.1073/pnas.20191

- Smugler effektivt medicin ind i celler

- Hvordan politiets body cam-videoer påvirker nævninge anderledes end dashcam-videoer

- Naturbeskyttelse og turisme kan eksistere side om side på trods af konflikter

- Fysikere demonstrerer fotoniske hyperkrystaller til kontrol af lys-stof-interaktion

- Vandkrisen når kogepunktet på linjen Oregon-Californien

- Overpris? Forskere forklarer kunstige prisstigninger i taxa-appen Uber