Hvorfor låntagere modsætter sig at bruge deres hjem som sikkerhed

Kredit:Pixabay/CC0 Public Domain

Amerikanske husholdninger har størstedelen af deres formue i pensionsopsparing (33 procent) og i deres egenkapital (29 procent). Heraf oversteg egenkapitalen 25 billioner dollars ifølge de seneste data fra Federal Reserve. Ikke overraskende afskyr boligejere med realkreditgæld at opgive deres hjem på tvangsauktioner og kan trodse økonomisk logik for at undgå at misligholde deres lån.

Nyere forskning om misligholdelse af realkreditlån viser, at låntagere af boliglån ofte fortsætter med at betale realkreditlån, selv når de er alvorligt under vandet, hvor lånebeløbet overstiger værdien af deres bolig. "Boligejere lægger meget stor vægt på at blive i deres hjem, nogle gange med store omkostninger for dem ved at fortsætte med at betale realkreditlån og kaste gode penge efter dårlige," sagde Wharton ejendomsprofessor Benjamin Keys. Ud over de økonomiske omkostninger ved misligholdelse står låntagere også over for "en moralsk komponent" i form af et stigma knyttet til misligholdelse og flytteomkostninger, forklarede han.

Husejere er naturligvis imod at stille deres boliger som sikkerhed. For første gang har et forskningspapir med titlen "The Cost of Consumer Collateral:Evidence from Bunching" af eksperter hos Wharton og andre steder fanget graden af denne modvilje blandt husejere mod at stille deres hjem som sikkerhed. Keys var medforfatter til papiret sammen med Benjamin L. Collier og Cameron Ellis, begge professorer i risiko-, forsikrings- og sundhedsstyring ved Temple University's Fox School of Business; Collier er også Wharton-forsker.

Det er ikke muligt at bestemme graden af "sikkerhedsaversion" ud fra data om realkreditgæld, fordi de fleste boliglån kræver sikkerhed i en eller anden form, bemærkede Keys. Han satte det i sammenhæng:Omtrent 80 procent af al husholdningsgæld i USA er stillet som sikkerhed, og fast ejendom sikrer omkring 90 procent af disse lån.

Forskerne overvandt denne hindring ved at finde en nyttig proxy i data fra Federal Disaster Loan-programmet, som giver subsidierede lån til husholdninger, der har oplevet en naturkatastrofe (f. udskiftning af ødelagte ejendele. Under programmet skal de, der låner mere end $25.000, stille deres primære bolig som sikkerhed. "Denne unikke indstilling fungerer som et perfekt kvasi-eksperiment til at isolere boligejernes værdi af sikkerhed," sagde Keys.

Grad af sikkerhedsaversion

Analyse af data fra Federal Disaster Loan-programmet viste "hvor meget låntagere hader at stille sikkerhed," bemærkede Keys. Undersøgelsen fandt, at 30 procent af alle låntagere "bundet" ved den usikrede grænse på $25.000; større lån end det, krævede, at de stillede deres hjem som sikkerhed.

Analysen estimerede mediangraden af sikkerhedsaversion til 40 procent:Når tærsklen er $25.000, lånte halvdelen af låntagere, der var berettiget til at låne $40.000, kun $25.000, hvilket gav afkald på $15.000 i subsidieret kredit. "Selv husejere, der i øjeblikket er under vandet - og ikke ville miste nogen egenkapital, hvis de misligholdte - flok almindeligvis ved den usikrede tærskel," sagde Keys. "De finansielle omkostninger ved misligholdelse og de moralske omkostninger ved misligholdelse er de samme uanset brug af sikkerhedsstillelse, så det eneste, der varierer ved tærsklen, er frygten for at blive smidt ud af deres hjem."

Dataene dækkede tre perioder af Federal Disaster Loan-programmet mellem 2005 og 2018, hvor det maksimale lånebeløb uden sikkerhed voksede fra $10.000 til $25.000. I perioden 2014-2018 valgte 33 procent af låntagerne et lån på 25.000 USD, selvom mange kvalificerede sig til væsentligt større subsidierede lånebeløb.

"Med sammenlægning af sikkerhedsaversion for alle bunchers anslår vi, at låntagere har opgivet over 1,1 milliarder dollars i subsidieret kredit fra dette føderale program for at undgå at stille sikkerhed," sagde Keys. "Det er en masse billig kredit, der er givet afkald på."

Keys præciserede, at bare fordi 33 procent af låntagerne samler sig ved tærsklen, betyder det ikke, at andre ikke er tilbageholdende. "Det er simpelthen, at fordelene ved at stille sikkerhed opvejer omkostningerne ved at samle sig ved at tage et mindre subsidieret lån."

Avisen fandt også, at misligholdelsesraterne falder med 35 procent, når lånene er stillet som sikkerhed. "Den store størrelse svarer til at forbedre en persons kreditscore med 100 point i form af forudsagt misligholdelse," sagde Keys.

Takeaways til politiske beslutningstagere

En af de ting, der kan tages fra papiret for politiske beslutningstagere, er muligheden for differentieret prisfastsættelse af lån med og uden sikkerhed. "På et privat marked ville vi forvente, at konkurrencekræfter kræver, at långivere tilbyder forbrugerne noget til gengæld for at stille deres hjem som sikkerhed," sagde Keys. "I betragtning af de store forskelle i misligholdelse, ville vi forvente, at långivere kunne tillade sig – på et risikojusteret grundlag – at sænke renten for dem, der stiller sikkerhed. Det er, hvad du ville forvente, hvis det er nemmere at inddrive gælden end forventet. tab fra udlån ville falde, og renten ville falde."

Men i Federal Disaster Loan-programmet får låntagere ikke noget for at stille deres hjem som sikkerhed, så i bund og grund krydssubsidierer de mere risikable låntagere, som ikke stiller sikkerhed, påpegede Keys. "En tilgang, politikere kunne tage, ville være at give en rentenedsættelse og sænke låneomkostningerne for dem, der stiller sikkerhed for deres lån. Dette ville tilskynde flere mennesker til at stille sikkerhed - hvilket reducerer samlingen - og lavere misligholdelser i programmet, selv mens de giver større lån. Det kunne være en måde at mere præcist prissætte risiko og potentielt bringe flere mennesker ind i programmet."

Undersøgelsen blev offentliggjort af National Bureau of Economic Research .

Varme artikler

Varme artikler

-

Forbrugerne foretrækker runde tal, selv når det specifikke tal er bedre nyhederKredit:CC0 Public Domain Overvej dette scenarie:Der er udviklet en vaccine mod den nye coronavirus, som er 91,27 % effektiv. Hvis offentlige sundhedsembedsmænd præsenterer disse oplysninger ved hj

Forbrugerne foretrækker runde tal, selv når det specifikke tal er bedre nyhederKredit:CC0 Public Domain Overvej dette scenarie:Der er udviklet en vaccine mod den nye coronavirus, som er 91,27 % effektiv. Hvis offentlige sundhedsembedsmænd præsenterer disse oplysninger ved hj -

Har en sænkning af alkoholalderen forårsaget mere kriminalitet? På trods af vedvarende bekymring …Kredit:Unsplash/CC0 Public Domain Det er rimeligt at sige, at drikke alkohol er populært blandt kiwier, til det punkt, der kan skade. Ifølge den seneste New Zealand Health Survey har en ud af fem

Har en sænkning af alkoholalderen forårsaget mere kriminalitet? På trods af vedvarende bekymring …Kredit:Unsplash/CC0 Public Domain Det er rimeligt at sige, at drikke alkohol er populært blandt kiwier, til det punkt, der kan skade. Ifølge den seneste New Zealand Health Survey har en ud af fem -

Hvordan vil arkitekturens fremtid ændre vores måde at leve på?Arkitekturens fremtid? Hmm, måske ikke. Se flere billeder af hjemmet. Warner Bros./Hulton Archive/Getty Images Jeg så mange The Jetsons, da jeg voksede op, så jeg havde ret store forventninger til fr

Hvordan vil arkitekturens fremtid ændre vores måde at leve på?Arkitekturens fremtid? Hmm, måske ikke. Se flere billeder af hjemmet. Warner Bros./Hulton Archive/Getty Images Jeg så mange The Jetsons, da jeg voksede op, så jeg havde ret store forventninger til fr -

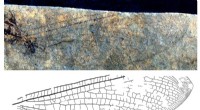

Ny fossil opdagelse viser en 50 millioner år gammel forbindelse mellem Canada og AustralienDen nye fossile snøre-art fra British Columbia, Canada, med en næsten komplet vinge. Kredit:Den canadiske entomolog. Brugt med tilladelse. Opdagelsen af et lille insektfossil afdækker store spør

Ny fossil opdagelse viser en 50 millioner år gammel forbindelse mellem Canada og AustralienDen nye fossile snøre-art fra British Columbia, Canada, med en næsten komplet vinge. Kredit:Den canadiske entomolog. Brugt med tilladelse. Opdagelsen af et lille insektfossil afdækker store spør

- Denvers lufthavn genåbner efter kraftig vinterstorm (Opdatering)

- Forskere fremstiller fejlfrit grafen, sæt rekord reversibel kapacitet for Co3O4 anode i Li-ion batt…

- Udvikling af en ny tilgang til at bygge kvantecomputere

- Hvad er perimeter?

- Den arktiske atmosfære:Et samlingssted for støv?

- Klimaændringer for at øge fødevarepriserne