Hvorfor opstår bankkriser?

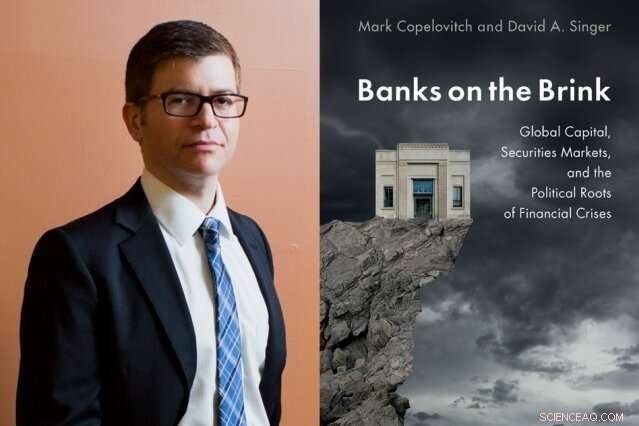

David Singer, en MIT-professor og leder af Institut for Statskundskab, er medforfatter til en ny bog, "Banks on the Brink:Global Capital, Værdipapirmarkeder, og de politiske rødder til finanskriser, ” udgivet af Cambridge University Press. Kredit:M. Scott Brauer

Hvorfor opstod den amerikanske bankkrise i 2007-2008? Mange konti har skildret de dårlige beslutninger og dårlig risikostyring på steder som Lehmann Brothers, den nu forsvundne investeringsbank. Stadig, masser af banker er forsvundet, og mange lande har haft deres egne bankkriser i de seneste årtier. Så, for at stille spørgsmålet mere generelt, hvorfor opstår moderne bankkriser?

David Singer tror, han ved det. En MIT-professor og leder af instituttets afdeling for statskundskab, Singer har brugt år på at undersøge globale data om emnet sammen med sin kollega Mark Copelovitch, en politolog ved University of Wisconsin i Madison.

Sammen, Singer og Copelovitch har identificeret to ting, i tandem, der genererer bankkriser:Én, en stor mængde udenlandske investeringer stiger ind i et land, og to, landets økonomi har et veludviklet marked for værdipapirer - især aktier.

"empirisk set vi finder, at systemiske bankkrak er mere sandsynlige, når en betydelig udenlandsk kapitaltilstrømning møder et finansielt system med veludviklede aktiemarkeder, " siger Singer. "Banker påtager sig flere risici i disse miljøer, hvilket gør dem mere tilbøjelige til at kollapse."

Singer og Copelovitch beskriver deres resultater i en ny bog, "Banks on the Brink:Global Capital, Værdipapirmarkeder, og de politiske rødder til finanskriser, " udgivet af Cambridge University Press. I den, de understreger, at den historiske udvikling af markeder skaber betingelser, der er modne til krise – det er ikke kun et spørgsmål om, at nogle få useriøse bankfolk engagerer sig i overdreven profitjagt.

"Der var ikke meget forskning, der udforskede fænomenet fra både et politisk og et økonomisk perspektiv, " tilføjer Singer. "Vi søgte at gå op til 30, 000 fod og se, hvad mønstrene var, for at forklare, hvorfor nogle banksystemer var mere modstandsdygtige end andre."

Hvor går risikoen hen:Banker eller aktier?

Gennem historien, låneinstitutter har ofte været udsat for ustabilitet. Men Singer og Copelovitch undersøgte, hvad der gør banker sårbare under nutidige forhold. De så på økonomiske data og banksektordata fra 1976-2011, for de 32 lande i Organisationen for Økonomisk Samarbejde og Udvikling (OECD).

Den periode begynder kort efter Bretton Woods-systemet for internationalt pengepolitisk samarbejde forsvandt, hvilket førte til en betydelig stigning i udenlandsk kapitalbevægelse. Alene fra 1990 til 2005, den internationale kapitalstrøm steg fra 1 billion USD til 12 billioner USD årligt. (Det er siden faldet tilbage til $5 billioner, efter den store recession.)

Ikke desto mindre, en strøm af kapital, der kommer ind i et land, er ikke nok, af sig selv, at sende en banksektor under vand, Singer siger:"Hvorfor er det, at nogle kapitaltilstrømninger kan imødekommes og kanaliseres produktivt gennem en økonomi, men andre gange ser de ud til at få et banksystem til at gå skævt?"

Svaret, Sanger og Copelovitch kæmper, er, at et meget aktivt aktiemarked er en form for konkurrence for banksektoren, som bankerne reagerer på ved at tage større risici.

For at se hvorfor, forestil dig, at en lovende virksomhed har brug for kapital. Det kunne låne penge fra en bank. Eller det kunne udstede et aktieudbud, og skaffe pengene fra investorer, som mere risikable virksomheder generelt gør. Hvis mange udenlandske investeringer kommer ind i et land, støtte firmaer, der udsteder aktieudbud, bankfolk vil have en del af handlingen.

"Banker og aktiemarkeder konkurrerer om virksomhedernes forretning, der har brug for at rejse penge, " siger Singer. "Når aktiemarkederne er små og usofistikerede, der er ikke meget konkurrence. Virksomheder går til deres banker." tilføjer han, "En bank ønsker ikke at miste en god del af sin kundebase til aktiemarkederne... Og hvis det sker, banker begynder at handle med lidt mere risikable virksomheder."

Genovervejer canadisk bankstabilitet

Udforsker dette punkt i dybden, bogen udvikler kontrasterende casestudier af Canada og Tyskland. Canada er et af de få lande, der forbliver lykkeligt fri for bankkriser - noget kommentatorer normalt tilskriver fornuftig regulering.

Imidlertid, Sanger og Copelovitch observerer, Canada har altid haft små, regionale aktiemarkeder, og er det eneste OECD-land uden en national børsregulator.

"Der er en følelse af, at Canada har stabile banker, bare fordi de er velregulerede, " siger Singer. "Det er den konventionelle visdom, vi prøver at stikke huller i. Og jeg tror ikke, det er velforstået, at Canadas aktiemarkeder er så underudviklede, som de er."

Han tilføjer:"Det er en af de vigtigste overvejelser, når vi analyserer, hvorfor Canadas banker er så stabile. De står ikke over for en konkurrencemæssig trussel fra aktiemarkederne, som banker i USA gør. De kan være konservative og være konkurrencedygtige og stadig være rentable."

Derimod Tyske banker har været involveret i mange bankblowups i de sidste to årtier. På én gang, det ville ikke have været tilfældet. Men Tysklands nationale banker, føler pres fra et blomstrende sæt regionale banker, forsøgte at styrke overskuddet gennem værdipapirinvesteringer, fører til nogle bemærkelsesværdige problemer.

"Tyskland startede den periode, vi studerer, til at ligne en meget bankcentreret økonomi, " Singer siger. "Og det er, hvad Tyskland ofte er kendt for, tætte forbindelser mellem banker og industri." han bemærker, "Nationalbankerne begyndte at føle en konkurrencemæssig trussel og så til aktiemarkederne for at styrke deres konkurrencefordel. … Tyske banker plejede at være så stabile og så langsigtede fokuserede, og de finder nu kortsigtede problemer."

"Banks on the Brink" har høstet ros fra andre forskere på området. Jeffry Frieden, professor i regering ved Harvard University, siger bogens "omhyggelige logik, statistiske analyser, og detaljerede casestudier giver overbevisende læsning for alle, der er interesseret i økonomi og finanspolitik."

For deres vedkommende Singer og Copelovitch siger, at de håber på at skabe mere diskussion om både den seneste historie med bankkriser, og hvordan man undgår dem i fremtiden.

Måske overraskende, Singer mener, at adskillelse af kommercielle banker og investeringsbanker fra hinanden - hvilket Glass-Steagall Act plejede at gøre i USA - ikke ville forhindre kriser. enhver bank, ikke kun investeringsbanker, kan skrubbe, hvis profitjagt i risikabelt territorium.

I stedet, Sanger siger, "Vi mener, at makroprudentielle reguleringer for banker er vejen at gå. Det handler kun om kapitalreguleringer, at sikre, at bankerne besidder tilstrækkelig kapital til at absorbere eventuelle tab, de måtte lide. Det ser ud til at være den bedste tilgang til at opretholde et stabilt banksystem, især i lyset af store kapitalstrømme."

Denne historie er genudgivet med tilladelse fra MIT News (web.mit.edu/newsoffice/), et populært websted, der dækker nyheder om MIT-forskning, innovation og undervisning.

Varme artikler

Varme artikler

-

Vi lever i en tid med falske nyheder, men australske børn lærer ikke nok om mediekendskabKredit:www.shutterstock.com I dag frigiver vi resultaterne fra vores nye forskning i, hvordan unge australiere forbruger og tænker på nyhedsmedier. Efter en sommer med skovbrande og under COVID-1

Vi lever i en tid med falske nyheder, men australske børn lærer ikke nok om mediekendskabKredit:www.shutterstock.com I dag frigiver vi resultaterne fra vores nye forskning i, hvordan unge australiere forbruger og tænker på nyhedsmedier. Efter en sommer med skovbrande og under COVID-1 -

Forskere foreslår programmering for at støtte unge mødre i konfliktområderForsker Alice Wuermli. Kredit:NYU/NYU Abu Dhabi Global TIES for Children Unge mødre falder ofte gennem sprækkerne af pædagogisk programmering. Dette er meget problematisk i betragtning af, at glob

Forskere foreslår programmering for at støtte unge mødre i konfliktområderForsker Alice Wuermli. Kredit:NYU/NYU Abu Dhabi Global TIES for Children Unge mødre falder ofte gennem sprækkerne af pædagogisk programmering. Dette er meget problematisk i betragtning af, at glob -

10 vanvittige anvendelser til fuldstændigt gnidningsfrie overfladerNatur, i dette tilfælde kandeplanter, viser sig at være videnskabens inspiration igen. Forskere har undersøgt de kødædende planter, håber at replikere deres glatte overflader. iStockphoto/Thinkstock

10 vanvittige anvendelser til fuldstændigt gnidningsfrie overfladerNatur, i dette tilfælde kandeplanter, viser sig at være videnskabens inspiration igen. Forskere har undersøgt de kødædende planter, håber at replikere deres glatte overflader. iStockphoto/Thinkstock -

Ny briefing fremhæver den skadelige virkning af COVID-19 på hovedgaderKredit:Pixabay/CC0 Public Domain I et samarbejde mellem Universitys Center on the Dynamics of Ethnicity (CoDE) og The Runnymede Trust, en ny briefing har fremhævet, hvordan pandemien har påvirket

Ny briefing fremhæver den skadelige virkning af COVID-19 på hovedgaderKredit:Pixabay/CC0 Public Domain I et samarbejde mellem Universitys Center on the Dynamics of Ethnicity (CoDE) og The Runnymede Trust, en ny briefing har fremhævet, hvordan pandemien har påvirket

- Robbie the Robot bliver sæbefan efter at have set Emmerdale for at lære om demens

- Ny droneteknologi forbedrer evnen til at forudsige vulkanudbrud

- Sådan fungerer SARS

- Wave beams blander og omrører havet for at skabe klima

- Kontinentalsokkelformen fører til langvarige tsunamikantbølger under mexicansk jordskælv

- Hjemmefordel fortsætter i fodbold selv uden fans:studie